Carve-out – übersetzt das „Herausschnitzen“ oder „Herausschneiden“ – bezeichnet die Ausgliederung, Abspaltung beziehungsweise den Verkauf von rechtlich nicht selbstständigen Unternehmensteilen aus einem Unternehmen oder Konzern zur Verselbstständigung des entsprechenden Geschäftsbereichs. Hiervon umfasst werden sowohl „underperforming“ Unternehmensbereiche, welche nicht mehr zum Kerngeschäft der Muttergesellschaft passen und denen nur noch im geringen Maße Unternehmensressourcen zur Stabilisierung zur Verfügung gestellt werden sollen, als auch „high-performing“ Unternehmensbereiche zur Realisierung des vollen Wert- und Entwicklungspotenzials.

Gründe für Carve-out-Transaktionen und aktuelle Treiber

Aufgrund der COVID-19-Pandemie, fragiler Lieferketten und Sanktionen infolge des Kriegs in der Ukraine ist die Inflation auf ein Niveau gestiegen, welches in Deutschland seit mehr als 70 Jahren nicht mehr beobachtet wurde (laut Statistischem Bundesamt 7,9% im August 2022). Zudem sehen sich Unternehmen zunehmend Versorgungsengpässen und massiv gestiegenen Energie-, Rohstoff- und Materialpreisen ausgesetzt. Gleichzeitig wird der Zugang zu externen Finanzierungsquellen aufgrund eines sich eintrübenden Börsenklimas (DAX -19% seit Jahresanfang 2022) sowie eines restriktiver werdenden Bankenumfelds und steigender Zinsen (aktuelle Leitzinsen: Fed 2,25% und EZB 1,25%) zunehmend schwieriger.

Darüber hinaus befinden sich einige Branchen wie die Automobilindustrie in Bezug auf Antriebsstrang- und Fahrzeugkonzeptionierung in einem epochalen strukturellen und transformatorischen Wandel. Zudem beschleunigen Kapitalmarktanforderungen wie ESG sowie die anhaltende Digitalisierung von Unternehmen und Unternehmensprozessen die Neuallokation von Unternehmensressourcen.

Erfolgsfaktoren und Herausforderungen von Carve-out-Transaktionen

Da bei Carve-out-Transaktionen ein integrierter und in der Regel rechtlich nicht selbstständiger Unternehmensteil aus dem Unternehmen herausgelöst werden soll, kommt ihrer Vorbereitung eine besondere Bedeutung zu. Hierbei ist es im ersten Schritt unerlässlich, das Transaktionsobjekt sowie alle Konzernverflechtungen möglichst vollumfänglich zu erfassen, wofür eine frühzeitige Einbindung aller notwendigen Stakeholder nötig ist. Dies betrifft alle Bereiche des herauszulösenden Unternehmensteils, insbesondere in Bezug auf die Produktions-, Beschaffungs-, Verwaltungs-, Vertriebs-, Buchhaltungs- und IT-Infrastruktur.

Typischerweise liegt bei Carve-out-Transaktionen eine starke Unternehmensverflechtung sowohl auf organisatorischer Ebene als auch hinsichtlich der finanziellen Berichterstattung für den auszugliedernden Unternehmensteil vor. So existieren beispielsweise meist keine separaten historischen Finanzdaten. Im Rahmen einer im Jahr 2022 durch das Argonas-Team umgesetzten Carve-out-Transaktion für einen international tätigen Konzern bestand daher ein wesentlicher Teil der Transaktionsvorbereitung zunächst in der Erarbeitung notwendiger Carve-out-Adjustments (unter anderem Cost-out, Cost-in, One-offs) sowie der Erstellung sogenannter Carve-out-Financials, mit denen sich neben internen KPIs auch der „Stand-alone-Wert“ des entsprechenden Unternehmensteils ermitteln lässt.

Bei der Vorbereitung von Carve-out-Transaktionen ist eine Balance zwischen frühzeitiger Festlegung von Transaktionsleitplanken auf der einen Seite und einer gewissen Flexibilität und Gestaltungsspielraum in Bezug auf die Etablierung der Stand-alone-Struktur des herauszulösenden Unternehmensteils auf der anderen Seite notwendig, um eine möglichst breite Investorengruppe adressieren zu können. Vorbereitungszeiten von zwölf bis 18 Monaten sind vor diesem Hintergrund nicht ungewöhnlich.

Im Rahmen von Carve-out-Transaktionen sollten darüber hinaus folgende Herausforderungen bewältigt werden:

• frühzeitige Identifikation des genauen Geschäftsumfangs des herauszulösenden Unternehmensteils sowie jeglicher Konzernverflechtungen und aller relevanten Stakeholder

• Transaktionsgegenstand in der Regel erst im Laufe der Carve-out-Transaktion von den Prozessparteien final zu definieren und durch Abgrenzung beziehungsweise TSAs de facto „herzustellen“

• Erarbeitung eines Carve-out-Detailkonzepts für die Überführung vom Ist-Zustand („As-Is“) zum Ziel-Zustand („To-Be“)

• Analyse und Erarbeitung von Carve-out-Adjustments zur Erstellung von Carve-out-Financials aufgrund fehlender historischer Finanzdaten;

• Abgrenzung relevanter Vermögenswerte und Schulden

• Identifikation notwendiger Mitarbeiterstrukturen sowie möglicher Outsourcing-Lösungen für eine Stand-alone-Struktur

• Analyse notwendiger Maßnahmen zur Überführung der bestehenden IT-Infrastruktur oder Neuaufstellung der IT-Struktur

• Identifikation etwaiger TSA-Bedarfe aufgrund bisheriger Konzernleistungen sowie damit verbundener Kostenveränderungen

• Erarbeitung und Bereitstellung von Carve-out-Planungen und Fact Books unter Berücksichtigung der obigen Punkte

Dabei muss insgesamt sehr detailliert und vorausschauend vorgegangen werden, wobei transaktionsabhängig jeweils unterschiedliche Maßnahmen von kritischer Bedeutung sein können. In der bereits erwähnten Transaktion war zum Beispiel eine der unternehmensspezifisch wesentlichen Herausforderungen, rechtzeitig vor dem Closing für die ausgegliederten Aktivitäten ein umfangreiches Stand-alone-Versicherungskonzept zu etablieren, das die bisherige Deckung durch die Konzernversicherung ersetzte.

Marktvolumen und Ausblick

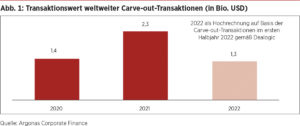

Bereits 2020 lag das weltweite Transaktionsvolumen von Carve-outs mit 1,4 Bio. USD auf einem historisch hohen Niveau. Durch den Ausbruch der COVID-19-Pandemie im ersten Quartal 2020 kam es insbesondere im Folgequartal zu einem kurzzeitigen Rückgang aller M&A-Aktivitäten, schon im dritten Quartal 2020 gewann der M&A-Markt aber wieder deutlich an Schwung.

Im Zuge des M&A-Booms 2021 unter anderem aufgrund von Aufholeffekten aus 2020 sowie transformatorischem Wandel in einzelnen Industrien und zunehmender Allokation von Unternehmensressourcen auf das Kerngeschäft stieg auch das weltweite Transaktionsvolumen von Carve-outs gemäß Dealogic gegenüber 2020 um 67% auf das Rekordniveau von 2,3 Bio. USD.

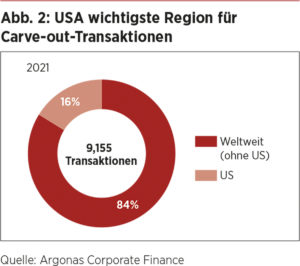

Demnach wurden im Jahr 2021 weltweit 9.155 Carve-out-Transaktionen umgesetzt, wobei der US-Markt die größte Bedeutung innehatte. Hier wurden im Jahr 2021 circa 16% der von Dealogic erfassten weltweiten Carve-out-Transaktionen sowie 39% des weltweiten Carve-out-Transaktionsvolumens umgesetzt.

Wir gehen davon aus, dass auch 2022 weiterhin ein großer Fokus auf Carve-out-Transaktionen liegen wird und entsprechend grundsätzlich weltweit auch ein hohes Transaktionsvolumen erwartet werden kann. Da die aktuellen Marktentwicklungen allerdings sowohl Treiber für Carve-out-Entscheidungen als auch für erhöhte Prozesskomplexität sind, gehen die Meinungen bezüglich der genauen Höhe des zu erwartenden Transaktionsvolumens recht weit auseinander. Während Expertenbefragungen mehrheitlich indizieren, dass 2022 das Rekord-Carve-out-Transaktionsvolumen von 2021 noch einmal übertroffen werden könnte, impliziert die Hochrechnung auf Basis erster Daten aus dem ersten Halbjahr 2022, dass das globale Transaktionsvolumen voraussichtlich eher auf dem Niveau von 2020 und damit immer noch hoch, jedoch klar niedriger als 2021 liegen wird.

FAZIT

Carve-out-Transaktionen werden auch 2022 eine wichtige Rolle im M&A-Markt spielen und ungeachtet des exakten Transaktionsvolumens auf absolut hohem Niveau stattfinden, wobei sich die Motivation für Carve-out-Transaktionen im aktuellen Marktumfeld zunehmend von der Revitalisierung von „underperforming“ Unternehmensbereichen und Wertrealisierung für „overperforming“ Unternehmensbereiche hin zur Schaffung neuer Liquidität zur Stabilisierung und zukünftigen Ausrichtung des Kerngeschäfts verschiebt.

Dieser Beitrag ist in der Magazinausgabe der Unternehmeredition 3/2022 erschienen.

Sascha Männel

Sascha Männel ist Executive Director bei Argonas Corporate Finance (ACF). Der Dipl.-Kfm. und Dipl.-Wirtschaftsjurist, MSc., verfügt über mehr als 15 Jahre Erfahrung bei der Begleitung und Umsetzung von M&A-Transaktionen.