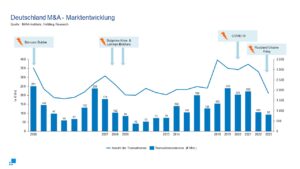

Der deutsche Markt für Fusionen und Übernahmen (M&A), eine entscheidende Komponente des europäischen Wirtschaftsmotors, hat in den letzten zwei Jahrzehnten eine dynamische Entwicklung gezeigt, die sich durch Widerstandsfähigkeit gegenüber wirtschaftlichen Umwälzungen und die Fähigkeit auszeichnet, aus Zeiten wirtschaftlicher Stabilität Kapital zu schlagen.

Rückblickend hat der deutsche M&A-Markt eine Reise mit bemerkenswerten Höhen und Tiefen hinter sich und dabei immer wieder seine Fähigkeit bewiesen, sich von wirtschaftlichen Schocks zu erholen. Die Widerstandsfähigkeit, die angesichts der Dotcom-Blase, der Finanzkrise und der COVID-19-Pandemie zu beobachten war, lässt auf eine grundlegende Stärke der deutschen Wirtschaft schließen. In Zukunft wird die Entwicklung des Marktes wahrscheinlich vom Ausgang der aktuellen geopolitischen Spannungen (u.a. der Russland-Ukraine-Krise) und der anhaltenden Stärke der deutschen Industrie- und Finanzinstitute abhängen. Die historischen Daten zeigen, dass der Markt in der Lage ist, sich zu erholen, auch wenn dies von einem günstigen wirtschaftlichen und politischen Klima abhängt.

Der deutsche M&A-Sektor erlebt einen langsamen Start ins Jahr 2024, ein Trend, der die allgemeine Verlangsamung der Transaktionsaktivitäten in Europa widerspiegelt. Im Januar verzeichnete Deutschland mit 122 Transaktionen im Gesamtwert von 2,9 Mrd. EUR einen Rückgang der Transaktionsaktivität gegenüber den 163 Transaktionen im Vorjahreszeitraum im Wert von 4,7 Mrd. EUR. Allerdings wurde im Januar 2023 die Open Grid Europe GmbH von Publigas SA und Fluxys S.A. für einen Transaktionswert von 1,4 Mrd. EUR übernommen, was etwa 30% des gesamten Transaktionswertes für den Monat Januar 2023 ausmacht (Quelle: Mergermarket, Helbing Research).

Wie Reuters in einer Veröffentlichung schreibt, ist der Rückgang der M&A-Aktivitäten in Deutschland auf eine Kombination aus wirtschaftlichem Gegenwind und erhöhter Vorsicht bei Investoren und Unternehmen zurückzuführen. Dies deutet auf eine längere Erholungsphase hin, die bis 2025 dauern könnte. Die makroökonomischen Herausforderungen werden derzeit durch landesweite Proteste, Streiks und einen deutlichen Anstieg der Unternehmensinsolvenzen verstärkt, was auf einen schwierigen Weg für M&A hinweisen kann.

Verdoppelung des Transaktionsvolumens in den USA

In den USA hingegen stieg das Transaktionsvolumen zu Beginn dieses Jahres auf 58 Mrd. EUR, ein Anstieg um mehr als das Doppelte im Vergleich zum Jahresbeginn 2023 − angetrieben durch den boomenden Gesundheitssektor. Dieser Kontrast verdeutlicht das Potenzial für Erholung und Wachstum in bestimmten Sektoren oder Regionen, selbst in Zeiten allgemeiner Marktunsicherheiten. Darüber hinaus bietet die Erwartung strategischer Übernahmen durch kapitalkräftige Private-Equity-Firmen, insbesondere durch solche, die in der Vergangenheit makroökonomische Schwankungen gut überstanden haben, einen Hoffnungsschimmer.

Das Jahr 2024 begann mit viel beachteten Verhandlungen wie dem vorläufigen Angebot von Adnoc in Höhe von 11,3 Mrd. EUR für Covestro, was das Potenzial für eine Wiederbelebung der Übernahmeaktivitäten in Deutschland unterstreicht. Ein weiterer wichtiger Deal ist der Erwerb von Anteilen an der Sunday Natural Products GmbH durch die Private-Equity-Gesellschaft CVC Advisors Ltd. Der Wert der Transaktion wird mit 800 Mio. EUR angegeben. Diese Dynamik und Deals lösen einen Aufschwung für den deutschen M&A-Markt aus und können den Gesamtmarktwert für das Jahr 2024 neu beleben.

Drei Trends, die die M&A-Dynamik beeinflussen

Die M&A-Aktivitäten in Europa und Deutschland stehen im Jahr 2024 vor einem Umbruch. Beeinflusst werden diese vor allem von drei Trends:

- Technologische Innovationen in der industriellen Automatisierung und Robotik

- Verstärkte ESG-Überlegungen

- Wachstum der künstlichen Intelligenz (KI) in allen Bereichen

Die Gesamtmarktentwicklung birgt jedoch Risiken aufgrund von Faktoren wie regulatorischen Verschiebungen bei der Compliance und weiteren, wirtschaftlichen Herausforderungen in Europa und Deutschland.

I. Industrielle Automatisierung und Robotik

Im Jahr 2023 erlebten die deutschen Industriesektoren eine leichte Erholung, wobei die M&A-Aktivitäten im Vergleich zum Vorjahr um 15% zunahmen, was in erster Linie auf kleinere, strategische Investitionen zurückzuführen war. Deutsche Investoren waren besonders aktiv, was ein vorsichtiges, aber zielgerichtetes Vorgehen in einem Klima wirtschaftlicher Unsicherheit widerspiegelt, das von Arbeitskräftemangel und dem dringenden Bedarf an technologischen Innovationen geprägt ist. Da sich die Unternehmen an die sich entwickelnden Anforderungen der Digitalisierung und Nachhaltigkeit anpassen, ist der Sektor Industrieautomation und Robotik bereit, diesen Aufwärtstrend fortzusetzen.

Nach den Erkenntnissen von PwC konzentrierten sich die Transaktionsaktivitäten auf die Sektoren industrielle Fertigung und Unternehmensdienstleistungen, auf die zusammen zwei Drittel aller Deals im deutschen Industrie-, Fertigungs- und Automobilsektor (IM&A) entfielen. Bemerkenswerterweise verzeichnete der industrielle Fertigungssektor mit einem Anstieg von 35% gegenüber dem Vorjahr den größten Zuwachs an Transaktionen und lag damit an der Spitze aller Sektoren (zu den anderen Sektoren gehören Luft- und Raumfahrt, Automatisierungstechnik, Unternehmensdienstleistungen sowie Maschinenbau und Bauwesen). Im Gegensatz dazu verzeichnete der Automobilsektor mit einem Rückgang von 7% den größten Rückgang innerhalb des M&A-Sektors.

Für 2024 ist mit einer Fortsetzung der M&A-Aktivitäten zu rechnen, mit dem Potenzial für ein deutliches Wachstum in der zweiten Jahreshälfte, da die Unternehmen M&A gezielt einsetzen, um den Wandel ihrer Branchen zu steuern und anzuführen.

II. ESG und Klimawandel

ESG-Erwägungen spielen bei M&A-Entscheidungen eine immer größere Rolle. Die Unternehmen richten sich auf nachhaltige Geschäftspraktiken aus, und “grüne M&A-Transaktionen” gewinnen an Bedeutung. Der Fokus auf erneuerbare Energien und nachhaltige Materialien führt zu einer Umstrukturierung der Portfolios, wobei die Anleger Unternehmen bevorzugen, die ein verantwortungsvolles unternehmerisches Verhalten an den Tag legen.

Mit der ESG-Revolution bei M&A sind ESG-Erwägungen über die bloße Einhaltung von Unternehmensrichtlinien hinausgewachsen und zu zentralen Pfeilern bei Investitionsentscheidungen geworden. Dieser Wandel ist vor allem auf eine Kombination aus strengen europäischen Vorschriften und dem zunehmenden Druck einer Vielzahl von Stakeholdern zurückzuführen, die von den Unternehmen mehr Transparenz und Verantwortung fordern.

Der Einfluss von ESG auf die Bewertung und Rentabilität von Unternehmen ist unverkennbar, und die Investmentgemeinschaft, insbesondere im Bereich Private Equity, bevorzugt Unternehmen, die eine starke ESG-Bilanz aufweisen – oder zumindest keine schwache. Diese Vorliebe ist nicht nur ein vorübergehender Trend, sondern spiegelt ein tieferes Verständnis für den inneren Wert und die langfristigen Vorteile nachhaltiger Praktiken wider.

Die Herausforderungen bei der Festlegung eines universellen Maßstabs für die ESG-Leistung stellen jedoch nach wie vor eine große Hürde dar. Nichtsdestotrotz sind die Fortschritte, die auf dem Weg zu einheitlicheren Berichts- und Messrahmen gemacht wurden, ermutigende Zeichen des Fortschritts. Dieser Paradigmenwechsel hin zur ESG-Integration unterstreicht eine breitere Marktentwicklung, bei der nachhaltige Geschäftspraktiken zunehmend als entscheidend für den dauerhaften Unternehmenserfolg angesehen werden. Zudem werden sich Unternehmen allein aufgrund der Gesetzgebung daran orientieren müssen. Durch das Lieferkettensorgfaltspflichtengesetz muss ein Unternehmen seine eigenen Zulieferer bewerten, was auch Unternehmen unterhalb des regulatorischen Schwellwertes von 250 Mitarbeitern ab 2025 einschließt und diese dazu veranlasst, nachhaltig zu produzieren und zu vertreiben.

III. Künstliche Intelligenz (KI)

Künstliche Intelligenz (KI) bezieht sich auf Systeme oder Maschinen, die eine menschenähnliche Intelligenz und Fähigkeiten wie Lernen, Verstehen und Problemlösung aufweisen. Die KI gilt als die größte technologische Revolution unserer Zeit. Generative KI ist ein Teilbereich der künstlichen Intelligenz, der sich auf die autonome Generierung von Inhalten wie Texten, Bildern oder Musik spezialisiert. Die Auswirkungen der generativen KI werden die M&A-Landschaft verändern. Unternehmen in Europa und insbesondere in Deutschland investieren massiv in KI-Technologie, um Wachstum und Innovation voranzutreiben. Da generative KI eine wichtige Rolle bei der zukünftigen Entwicklung von Branchen und neuen Geschäftsmodellen spielt, wird die Nachfrage nach KI-basierten Lösungsanbietern voraussichtlich steigen.

In einem Umfeld, das durch die Komplexität von Transaktionen und makroökonomische Unsicherheit gekennzeichnet ist, erweist sich KI als Schlüsseltechnologie für die Identifizierung von Wachstumschancen, die Bewältigung regulatorischer Herausforderungen und die Verarbeitung und Interpretation großer Mengen diffuser Daten. Es ist davon auszugehen, dass dies eine entscheidende Rolle bei der Erhaltung und Steigerung des Wertes von M&A-Aktivitäten spielen wird. Dazu gehört auch die Integration von KI in den M&A-Prozess.

Risiken und Herausforderungen

Der M&A-Sektor bewegt sich in einem komplexen Umfeld, das von regulatorischen Herausforderungen, Inflation, geopolitischen Spannungen und strategischen Veränderungen in der Unternehmensstrategie geprägt ist. Die Zinserhöhungen der Europäischen Zentralbank und der anhaltende Russland-Ukraine-Konflikt wirken sich auf die Marktdynamik und die Energiepreise aus und machen strategische Neuausrichtungen erforderlich. Die Einführung des EU-Gesetzes über künstliche Intelligenz birgt Compliance-Risiken für M&A-Transaktionen im Zusammenhang mit künstlicher Intelligenz. Diese erfordern eine gründliche Due-Diligence-Prüfung, um den neuen Vorschriften zu entsprechen, was zu Verzögerungen bei Transaktionen und höheren Kosten führen kann.

Ähnliches gilt für die heute bereits existierende und sich weiterentwickelnde ESG-Due-Diligence. In der Zwischenzeit ist eine leichte Veränderung des Bildes im Fall von Private Equity zu beobachten. Das Angebot privaten Eigenkapitals bleibt robust, gestützt durch einen beträchtlichen Bestand an „Dry Powder“ aus bestehenden Zusagen der Anleger (Committed Capital). Aufgrund der bestehenden makroökonomischen Unsicherheiten fokussieren viele Private-Equity-Investoren jedoch derzeit vorwiegend auf Transaktionen mit hoher Erfolgswahrscheinlichkeit (High Conviction).

Des Weiteren lässt sich beobachten, dass die Anleger der Private-Equity-Investoren (Limited Partner) zunehmend Liquiditätsrückflüsse erwarten. Das könnte, trotz des hohen Bestands an Committed Capital, zu einer Zunahme von Exits aus Private-Equity-Fonds führen. Die oben genannten Trendthemen werden dennoch weiterhin stark nachgefragt, auch wenn das Sourcing anspruchsvoller wird. Hinzu kommt das Angebot privater Kreditfonds. Kapital für Investitionen steht also bereit − insbesondere für Transaktionen im mittleren Marktsegment.

Der Weg in die Zukunft der M&A-Märkte

In den vergangenen zwei Jahrzehnten haben die europäischen und deutschen M&A-Märkte wirtschaftliche Umwälzungen, technologische Revolutionen, regulatorische Herausforderungen und geopolitische Spannungen erstaunlich gut überstanden und dabei eine bemerkenswerte Widerstandsfähigkeit und Anpassungsfähigkeit an sich verändernde Rahmenbedingungen bewiesen. Von den frühen 2000er Jahren, die durch das Platzen der Dot-Com-Blase und einen erheblichen Rückgang der Marktaktivitäten gekennzeichnet waren, bis hin zu den beispiellosen Herausforderungen der COVID-19-Pandemie und geopolitischen Konflikten haben diese Märkte ihre Fähigkeit zur raschen Erholung und zum Wachstum unter Beweis gestellt.

Mit Blick auf das Jahr 2024 und darüber hinaus steht die M&A-Landschaft in Europa und Deutschland vor einer transformativen Phase. Der Fokus auf digitale Transformation, Nachhaltigkeit und Innovation, insbesondere in den Bereichen industrielle Automatisierung, Robotik und künstliche Intelligenz, deutet auf eine Zukunft mit strategischen Konsolidierungen und wachstumsorientierten Transaktionen hin. Die Integration von ESG-Erwägungen in M&A-Entscheidungen unterstreicht eine Verlagerung hin zu nachhaltigeren Geschäftspraktiken und spiegelt eine Marktentwicklung wider, bei der verantwortungsvolles unternehmerisches Handeln zunehmend an Bedeutung gewinnt.

Trotz dieser aktuellen Herausforderungen sehen wir den deutschen M&A-Markt 2024 vor einem klaren Weg hin zu Erholung und Wachstum. Die Fähigkeit von Unternehmen und Investoren, sich in diesem komplexen Umfeld zurechtzufinden, technologische Innovationen zu nutzen und sich an regulatorische Veränderungen anzupassen, wird entscheidend sein, um die Chancen der nächsten Ära der M&A-Aktivitäten zu nutzen.

FAZIT

Die europäischen und deutschen M&A-Märkte stehen an der Schwelle zu einer neuen Ära, die von Widerstandsfähigkeit, Innovation und strategischem Wandel geprägt ist. Mit ihrer erwiesenen Fähigkeit, turbulente Zeiten zu überstehen, und ihrer Bereitschaft, die Chancen zu ergreifen und die wichtigsten Trends zu erkennen, sind diese Märkte gut für eine Zukunft positioniert, die von Wachstum, Nachhaltigkeit und einer agilen Transaktionstätigkeit geprägt ist. Unternehmen, die in der Lage sind, Strategie, Sorgfalt und Agilität in Einklang zu bringen, werden mit großer Wahrscheinlichkeit als Marktführer der neuen M&A-Landschaft hervorgehen.