Früher waren Pensionszusagen als Altersvorsorge in mittelständischen Firmen attraktives „Steuersparmodell“ und materieller Anreiz zugleich. Wo diese nicht ausreichend rückgedeckt wurden oder in schlechten Zeiten aufgelöst und wieder in das Unternehmen geflossen sind, folgte oft die bilanzielle Überschuldung. Wird diese nicht erkannt oder unterbewertet, kann dies das Aus für das Unternehmen bedeuten.

Die generelle Transformation der Märkte und multiple Krisen haben die wirtschaftlichen Rahmenbedingungen verändert. So haben viele mittelständische Betriebe heute nicht mehr die Ertragskraft, zum Beispiel eine Pensionsverpflichtung ohne Rückdeckungsversicherung regelmäßig bedienen zu können.

Solange die Deckungslücke in der Pensionszusage noch durch Eigenkapital gedeckt ist, passiert erst einmal nichts. Kritisch wird es, wenn die Deckungslücke zu einer sogenannten Überschuldung führt. Dann ist zu prüfen, ob diese Überschuldung nicht bereits zur Insolvenzantragspflicht führt.

Sollte es sogar so weit kommen, dass die Pensionszusagen ausbezahlt werden müssen, was mangels der vorhandenen Rückdeckung zu Liquiditätsproblemen führt, begeht der Unternehmer möglicherweise Insolvenzverschleppung, da er bereits bei Überschuldung hätte reagieren müssen.

Auch Nachfolgeregelungen oder Verkäufe können durch die mangelnde Deckung platzen, denn die Übernahme der Pensionsverpflichtungen drückt den Verkaufspreis empfindlich. Kein Investor, möglicher Käufer oder Nachfolger wird eine solche Belastung übernehmen wollen.

Haftungsrisiken für Steuerberater bei buchmäßiger Überschuldung

Nicht nur der Unternehmer riskiert einiges, wenn er Pensionszusagen nicht einhalten kann – auch für den Steuerberater heißt es mitgehangen, mitgefangen. Mit dem BGH-Urteil IX ZR 285/14 vom 26. Januar 2017 haben sich die Vorgaben bei der Erstellung handelsrechtlicher Jahresabschlüsse bei Erkennen einer buchmäßigen Überschuldung radikal geändert. Konnte man zuvor gewisse Freiheiten nutzen, so urteilen die Richter inzwischen sehr drastisch und werfen den steuerlichen Beratern bei Falsch- oder Schlechtberatung im Rahmen der Bilanzerstellung eine empfindliche Mithaftung ein. Diese wird dann im Insolvenzverfahren vom Insolvenzverwalter oder Eigenverwalter zu prüfen sein und gegebenenfalls geltend gemacht werden müssen.

Will der Steuerberater hier korrekt handeln, ist die Herausgabe von Bilanzen mit ausgewiesener buchmäßiger Überschuldung zu Fortführungswerten nicht möglich. Kann die Überschuldung beziehungsweise Zahlungsunfähigkeit nicht beseitigt werden, muss ein Insolvenzantrag gestellt werden.

Auch hier haben sich seit dem 1. Januar 2022 die Haftungsrisiken durch die Neueinführung des § 102 StaRUG noch einmal deutlich verschärft: Denn wenn eine bilanzielle Überschuldung durch das Auflaufen der Pensionszusagen eingetreten ist und vermutlich eine positive Fortbestehensprognose nicht mehr erstellt werden kann, weil die benötigte Liquidität und zur Rückstellung benötigten Erträge nicht in ausreichendem Maße vorhanden sind, muss Insolvenz beantragt werden.

Der Steuerberater muss seinen Mandanten auf die bilanzielle Überschuldung und damit gegebenenfalls verbundene Insolvenzantragspflicht (mangels positiver Fortbestehensprognose) ausdrücklich hinweisen. Auch ergibt sich die Verpflichtung, den Mandanten anzuhalten, einen Sanierungsspezialisten aufzusuchen. Der Steuerberater darf für die Bilanzerstellung nunmehr nur noch Zerschlagungswerte ansetzen. Sollte dies so nicht erfolgen, bestehen hohe Haftungsrisiken beim Unternehmer und Steuerberater im Zuge der späteren Prüfungen und Ermittlungen in den Bereichen Gläubigerbenachteiligung und Insolvenzverschleppung.

Möglichkeit eins: Verzicht auf Pensionsansprüche?

Ein Verzicht des Pensionsbegünstigten läge als Lösungsansatz auf der Hand. Doch Vorsicht: Bei dieser Möglichkeit muss vorab steuerlich individuell genau geprüft werden, inwieweit hieraus entstehende Steuerlasten bei dem Unternehmen zur Zahlungsunfähigkeit führen.

Die Krux: Der Verzicht beziehungsweise Teilverzicht auf Pensionszusagen bewirkt einen außerordentlichen Ertrag bei dem Mandantenunternehmen, der in der Regel Zahlungspflichten bei Körperschaftsteuer und Gewerbesteuer auslösen kann. So gilt es zu prüfen, ob möglicherweise Verlustvorträge zur Verfügung stehen, die die Steuerpflicht teilweise oder ganz neutralisieren, und/oder ob das Unternehmen in der Lage ist, die Steuerpflicht aus vorhandener Liquidität zu bedienen. Auch können bei dem verzichtenden Pensionsbegünstigten Steuerbelastungen entstehen, die ebenso vorab durch einen geeigneten Steuerberater ermittelt werden sollten. In einer Vielzahl der Fälle ist also der Verzicht keine Lösung.

Möglichkeit zwei: Auslagerung von Pensionszusagen?

Eine weitere Möglichkeit, die Handelsbilanz des überschuldeten Unternehmens zu entlasten, ist die Auslagerung der Pensionszusage auf einen Pensionsfonds. Das ist die gängigste Art, ein Unternehmen von der dauernden Last zu befreien. Doch aufgepasst: Das Unternehmen muss in der Lage sein, einen bestimmten Teil der Summe, die nicht von der Rückdeckungsversicherung abgedeckt ist, im Rahmen einer solchen Auslagerung aufzubringen und nachzuzahlen. Das ist in den meisten Fällen aber nicht möglich – sonst hätte der Unternehmer dies bereits durchführen können.

Die Auslagerung auf eine Unterstützungskasse ist eine zusätzliche Alternative, aber auch hier muss eine entsprechende Rückdeckungsversicherung in berechneter Höhe vorhanden sein.

Beide Möglichkeiten der Auslagerung funktionieren nur, wenn das Unternehmen die errechneten Defizite zwischen Rückdeckungsversicherung und Pensionszusage ausgleichen kann.

Lösung: Der Krise auf den Grund gehen

Betroffene Unternehmer sind gut beraten, sich an einen Sanierungsexperten zu wenden, wenn sie vor diesen Herausforderungen stehen.

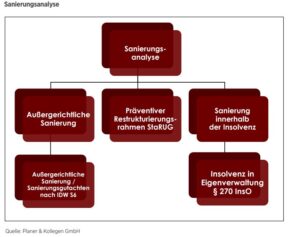

Alle Sanierungsbemühungen beginnen mit einer fundierten Sanierungsanalyse. Ziel ist es, herauszufinden, in welchem Stand einer Krise sich das Unternehmen befindet und mit welchen Maßnahmen sie beendet werden kann. Erst diese Sanierungsanalyse zeigt auf, welches Sanierungsinstrument möglich und am erfolgversprechendsten ist.

FAZIT

Mit dem erstmaligen Erkennen der Unterdeckung der Pensionszusagen tritt der Unternehmer in eine Krisensituation ein und damit in die Verpflichtungen, analog dem StaRUG zu handeln. Die meisten Unternehmer und deren Steuerberater sind mit einer solchen Situation überfordert.

Hier wird also ein erfahrener Sanierungsspezialist gebraucht, der sich auch mit der Erstellung von Sanierungsgutachten und Fortführungsprognosen und vor allem mit der Sanierung innerhalb der Insolvenz in Eigenverwaltung auskennt.

Der Beitrag ist in der Unternehmeredition-Magazinausgabe 2/2023 erschienen.