Green Finance ist eine besondere Chance, einen strategischen Beitrag zur Erreichung der europäischen Klimaziele und zum Erhalt unseres Planeten zu leisten. Aktuell aber stellt sie für Investoren und Unternehmen noch eine große Herausforderung dar und wirft zugleich einige Fragen auf. Wie wirkt sich Green Finance aus? Wie effektiv sind die aktuellen Vorgaben? Worauf müssen sich Investoren und Unternehmen jetzt einstellen? Und: Bedeutet Green Finance schlechtere Renditen?

Green Finance umfasst neben der Investition in umweltfreundliche und nachhaltige Finanzierungsformen auch die Berücksichtigung von Umwelt- und Klimaschutzaspekten bei der Gestaltung des Finanzsystems. Green Finance ist ein Teilbereich von Sustainable Finance, welches die drei ESG-Kriterien Umwelt, Soziales und Governance ganzheitlich betrachtet.

Obwohl die Ursprünge von Green Finance bereits in den 1970er Jahren liegen, hat erst die aktuell verstärkte Fokussierung auf das Klima zu dem entscheidenden Schlüsselmoment geführt. 2019 hat die Europäische Kommission zur Umsetzung des Pariser Klimaabkommens von 2015 den Green Deal beschlossen, wodurch Europa bis 2050 klimaneutral werden soll. Erforderlich werden Investments in Höhe von etwa 3,5 Billionen EUR. Davon werden etwa 1 Billion EUR durch öffentliche Mittel gedeckt. Die verbleibende Investitionslücke von mindestens 2,5 Billionen EUR muss durch den privaten Sektor getragen werden. Die Grundlage hierfür schafft das Sustainable Finance Framework der EU.

Neben der stark zunehmenden Regulatorik erhöhen auch Investoren spürbar den Druck auf Unternehmen. Viele institutionelle Anleger aber auch Privatpersonen entscheiden sich bewusst für nachhaltige Finanzierungsformen – bis zu einem gewissen Grad sogar auf Kosten ihrer Rendite. Green Finance vergrößert die Investorenbasis, sorgt für mehr Transparenz, verbessert das Image und erhöht zudem die Attraktivität des Unternehmens. Gleichzeitig entstehen jedoch, durch die erweiterten Anforderungen hinsichtlich Transparenz und Reporting von grünen Finanzprodukten, auch erhöhte Kosten. Letztlich führt Green Finance also dazu, dass Kapital nicht nur nach reinen Renditegesichtspunkten, sondern auch unter Berücksichtigung von ESG-Kriterien allokiert wird (Darstellung in Anlehnung an KfW):

Allerdings wird die bestehende Regulatorik auch kritisiert. Durch die zunehmenden regulatorischen Anforderungen im Bereich Nachhaltigkeit besteht die Gefahr, dass Investitionen in andere Zukunftsthemen wie Digitalisierung oder Cybersicherheit vernachlässigt werden. Prof. Dr. Dr. h. c. Clemens Fuest und Prof. Dr. Volker Maier vom ifo Institut kritisieren außerdem, dass Regularien wie die EU-Taxonomie zu Einkommensverlusten innerhalb der Volkswirtschaft und zu einer Verstärkung emissionsintensiver Produktion außerhalb des regulierten Marktes führen können. Insbesondere mittelständische Unternehmen kritisieren die enorme Ressourcenbindung durch die zunehmenden Berichterstattungspflichten für die erforderliche Datenerfassung und -aufbereitung. Die Berichtspflichten der ESG-Regulatorik greifen allerdings erst sukzessive auch für KMU, nachdem der Fokus derzeit noch auf kapitalmarktorientierten Unternehmen liegt. Der zunehmende Druck aber, durch Stakeholder wie verbundene Unternehmen und Kunden, führt schon jetzt zu einer stark zunehmenden Relevanz von Green Finance für den Mittelstand.

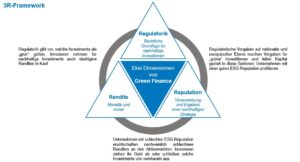

3 R‘s grüner Finanzierung: Regulation, Rendite, Reputation

Die Ableitung bestimmter Handlungsfelder und Umsetzung konkreter Aktionen im Zusammenhang mit Green Finance stehen im Dreiklang aus Regulation, Rendite und Reputation − die 3 R‘s grüner Finanzierung. Kapitalmarktakteure und Finanzgeber von Fremdkapitalfazilitäten bewegen sich zwischen diesen drei Treibern, die im Kern nichts anderes widerspiegeln als:

- den Gesetzgeber

- die Profitabilität = Kosten

- den Kunden = Geschäftsvolumen

Finanzmarktakteure und Unternehmen, die Kapital suchen, müssen grundsätzlich eine Balance in diesem Dreiklang finden, wollen sie ihre Zukunft sichern. Das ist mit Green Finance nicht anders. Im Gegenteil: erst jetzt, mit dem Einzug der Nachhaltigkeitsziele, ist der Einklang der drei Treiber noch elementarer geworden als zuvor.

Investoren hatten, etwas überspitzt gesagt, bislang vor allem das Primat der Renditeerwirtschaftung im Blick. Gesetze gaben den Rahmen, innerhalb dessen man profitabel sein durfte. Die Reputation hatte lediglich unterstützenden Charakter zur Steigerung oder Stabilisierung des Geschäftsvolumens, was letztendlich auch der Rendite half. Natürlich gab und gibt es immer Unternehmen und Kapitalmarktakteure, bei denen die Reputation und damit das Image der Firma schon immer hoch im Fokus standen.

Spätestens jedoch mit der in weiten Teilen der westlichen Gesellschaft entstandenen Nachhaltigkeitsbewegung, hat beinahe über Nacht eine vollständige Rekalibrierung der Prioritäten und der strategischen Agenda der Finanzmarktakteure und Unternehmen stattgefunden.

Die Regulation hat auf den gesellschaftlichen Druck reagiert und die Finanzmarktakteure in die Pflicht genommen. Dazu hat sie drei Elemente implementiert: Erstens wird mit der EU-Taxonomie-Verordnung eine allgemeinverbindliche Definition dafür geliefert, was als „grünes“ Investments gelten darf – eine für jedermann einheitliche Leitlinie. Zweitens ist über die „EU Green Bonds“ in Übereinstimmung mit der EU-Taxonomie ein EU-weiter Standard für ein grünes Finanzprodukt entstanden, der die Glaubwürdigkeit in das Produkt erhöhen soll. Drittens werden über EU-Benchmarks („low-carbon“-Benchmark) einheitliche Referenzwerte für die Güte der Nachhaltigkeit eines Investments bereitgestellt (LBBW Research).

Es ist eine weit verbreitete Fehlannahme, dass Nachhaltigkeit und Rendite unvereinbar sind. Tatsächlich gibt es zahlreiche Beispiele für umweltfreundliche Investitionen, die eine attraktive Rendite erzielen. Unternehmen sollten daher sorgfältig prüfen, welche Green-Finance-Projekte in ihrem Interesse liegen und welche Renditen sie erwarten können, um langfristig profitabel zu bleiben. Eine gute Reputation in Bezug auf Nachhaltigkeit kann hierbei eine überdurchschnittliche Rendite unterstützen. Reputation und Rendite sind mehr denn je integrierte Bestandteile einer Gleichung – gemeinsam mit der Regulation.

Die Reputation könnte sogar zum wichtigsten Asset einer Organisation werden. Kunden, Investoren und andere Stakeholder sind zunehmend daran interessiert, wie Unternehmen ihre Verantwortung gegenüber der Umwelt wahrnehmen und dementsprechend handeln. Bereits jetzt ist ersichtlich, dass sich eine starke Reputation in Bezug auf Nachhaltigkeit und Umweltschutz positiv auf die Wahrnehmung der Marke und damit auf den Unternehmenswert auswirkt. Das betrifft neben der Beliebtheit bei Kunden und damit das Umsatzpotenzial auch die Arbeitgebermarke. Besonders junge Menschen, die in das Arbeitsleben starten, suchen Arbeitgeber mit klarer Position pro Nachhaltigkeit. Auch deshalb ist es wichtig, dass Unternehmen sich aktiv mit der Integration von Nachhaltigkeitsaspekten in ihre Geschäftsmodelle auseinandersetzen und sicherstellen, dass sie in umweltfreundliche Projekte investieren.

Green Finance ist somit für Unternehmen zu einem wichtigen Faktor geworden. Es bietet ihnen die Chance, umweltfreundliche Projekte zu unterstützen, hilft dabei, sowohl Reputation als auch Rendite zu steigern und gewährleistet die Einhaltung der Regulierung. Sie sollten sich sorgfältig damit auseinandersetzen, um sicherzustellen, dass sie langfristig und nachhaltig erfolgreich sind.

Regulatorik als Wegbereiter oder Damoklesschwert?

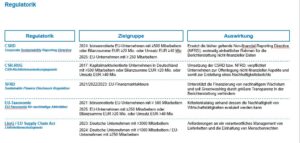

Haupttreiber der ESG-Regulatorik in Europa ist der Green Deal der EU, infolgedessen umfangreiche regulatorische Pakete auf EU-Ebene verabschiedet und in nationales Recht übersetzt wurden. Die wichtigsten ESG-Regularien sind die Corporate Sustainability Reporting Directive (CSRD) und das CSR-Richtlinien-Umsetzungsgesetz (CSR-RUG), die Sustainable Finance Disclosure Regulation (SFRD), die EU-Taxonomie, sowie das Lieferkettensorgfaltspflichtengesetz (LksG) bzw. der EU Supply Chain Act. Zudem wird weiterhin an der ESG-Regulatorik auf europäischer sowie nationaler Ebene gearbeitet. Sich in diesem nahezu undurchdringlichen Dickicht an ESG-regulatorischen Vorgaben und Anforderungen zurecht zu finden, ist eine der wesentlichen Herausforderung für Entscheidungsträger aller Industrien und Unternehmen.

Hinzu kommt, dass nicht alle regulatorischen Anforderungen und Berichtspflichten für alle Unternehmen gleichermaßen gültig sind. Das erschwert die korrekte Umsetzung und Anwendung auf der Unternehmensseite zusätzlich. Nachfolgende Darstellung gibt einen Überblick über diese Regulatorik, auf wen sie anwendbar ist und welche Ziele damit verfolgt werden:

Kleine und mittlere Unternehmen sind speziell in Deutschland ein wichtiger Teil der Wirtschaft und werden dementsprechend immer stärker von der fortschreitenden ESG-Regulatorik in die Pflicht genommen. Im Vergleich zu Großkonzernen, die bereits seit 2017 CSR-berichtspflichtig sind, wird der Mittelstand insbesondere durch diese in der Regulatorik verankerten Berichtspflichten signifikant belastet. Vielfach mangelt es ihnen an Ressourcen, die die zusätzlichen Berichtsaufgaben übernehmen können. Hinzu kommt die fehlende Zeit sich detailliert mit den zutreffenden Regularien auseinanderzusetzen und die benötigten Daten zu sammeln beziehungsweise aufzubereiten. Fehlende Erfahrungswerte, Best Practices oder Vorlagen innerhalb des Unternehmens oder in Branchen- bzw. regionalen Verbänden erschweren die Umsetzung zusätzlich.

Aufgrund dessen wird die immer strengere Regulatorik in Sachen Nachhaltigkeit im Mittelstand häufig als Damoklesschwert und zusätzlicher bürokratischer Aufwand wahrgenommen.

Die Chancen, die die regulatorisch geförderte Transparenz den Unternehmen bietet, werden dabei außer Acht gelassen. Gerade für den Mittelstand bietet die Regulatorik die Möglichkeit sich an den Finanzmärkten zu etablieren und dort glaubwürdig mit nachhaltigen Produkten oder Unternehmensstrukturen bei potenziellen Investoren zu Punkten. Gerade in volatilen Wirtschaftszyklen kann dies ein deutlicher Wettbewerbsvorteil bei der Aufnahme von Kapital für nachhaltige Innovationen sein.

Unabhängig von ihrer Größenordnung ist es für alle Unternehmen vorteilhaft, sich frühzeitig mit der ratifizierten Gesetzgebung sowie Gesetzesentwürfen auseinanderzusetzen und entsprechende Vorkehrungen für die Umsetzung im eigenen Betrieb zu treffen. Prinzipiell gilt hier je früher und strukturierter die Umsetzungsprojekte angegangen werden, desto einfacher, unkomplizierter und oft auch kostengünstiger ist die spätere Anwendung.

Über- oder Unterperformer?

Für Investitionsentscheidungen spielt meist die langfristige, stabile und krisensichere Rendite des Investments eine große Rolle. Historisch zeigt sich, dass speziell Trends eine signifikante Anziehungskraft ausüben. Dies wiederum birgt die Gefahr eines Hypes, wenn sich zum Beispiel die Anlegererwartungen und Bewertungen deutlich schneller entwickeln als der Trend selbst ausreift.

Ein aktuelles Beispiel hierfür ist das Thema Wasserstoff, das vor dem Hintergrund des Kriegs in der Ukraine und der Abkehr von russischem Öl und Gas gerade eine Renaissance erlebt. Wasserstoffaktien hatten 2020 signifikante Kursgewinne erzielt, wovon jedoch bereits im ersten Quartal 2021 an den Börsen nicht mehr viel zu merken war. Die Kurskorrektur erfolgte, nachdem 2020 viele Investoren Geld in das Trendthema gesteckt hatten. Im langfristigen Trend zeigten sich auch nach der Korrektur noch viele Wasserstoffaktien als werthaltig. Nur kurzfristig denkende Anleger wurden durch den Einbruch abgeschreckt. Im Allgemeinen gilt der Megatrend „Neo-Ökologie“, in Ausprägung der Nachhaltigkeitsdebatte derzeit weiterhin als gute Geldanlage für langfristig denkende Anleger.

Durch die hohe Nachfrage institutioneller und privater Anleger entwickelt sich Sustainable Finance auch weiterhin rasant. Im Rekordjahr 2021 schätzte Bloomberg das globale kumulierte Volumen aller ESG-Assets bei knapp 40 Billionen USD und prognostizierte einen Anstieg bis 2025 auf circa 53 Billionen USD. Das entspricht mehr als einem Drittel des erwarteten globalen kumulierten Investitionsvolumens (ca. 140 Billionen USD). Debt-Investments machen mit prognostizierten 11 Billionen USD gut ein Fünftel vom gesamten ESG-Volumen aus. Das Wachstum wurde in einem Basis-Szenario angenommen, das deutlich unter dem bis 2021 beobachteten Wachstum liegt. 2022 haben wir aufgrund der allgegenwärtigen makroökonomischen Verwerfungen an den Märkten durch Volatilität, Inflation, Zinserhöhungen und geopolitische Unsicherheit zwar einen Einbruch der Neuinvestitionen von circa 25% erlebt. Für 2023 wird aber zumindest für die Fremdkapitalmärkte bereits das Niveau von 2021 angepeilt, wodurch wir von einer leichten zeitlichen Verschiebung der obigen Prognosen ausgehen. Europa ist dabei der Platzhirsch in Sustainable Finance. Gemäß der Konferenz der Vereinten Nationen für Handel und Entwicklung (UNCTAD), sind rund 81% der nachhaltigen Fonds in Europa ansässig.

Getrieben wird das Wachstum weiterhin durch die Entwicklung der Fremdkapitalmärkte. Hier boomt besonders das Geschäft mit Sustainable Bonds. Gemäß des Dienstleisters Refinitiv bilden Sustainable Bonds bereits ein Zehntel der globalen Anleihenmärkte. Absoluter Spitzenreiter sind dabei Green und Social Bonds, die sich auf Umwelt- und soziale Aspekte fokussieren. Anleihen von als nachhaltig eingestuften Firmen haben zuletzt ebenfalls zugelegt.

Auch in Hinblick auf die Rendite gibt es statistische Hinweise, die eine outperformance nachhaltiger Investments nahelegen. Eine Studie des Asset Managers Fidelity zeigt beispielsweise, dass nachhaltigere Firmen je nach Industrie deutlich höhere Renditen generieren. Am drastischsten ist dies in der Lebensmittel- und Energieindustrie, wo die Renditen bis zu 30% über dem Durchschnitt der Vergleichsunternehmen liegen. Dies wird durch eine BlackRock Studie ESG-gerateter Fonds bestätigt, die zeigt, dass Fonds mit einem sehr guten ESG-Rating den Index (MSCI USA) deutlich outperformen. Eine Studie der Société Générale hat darüber hinaus gezeigt, dass sich kontroverse ESG-Ereignisse langfristig negativ auf den Aktienkurs einer Firma auswirken. In zwei Drittel der untersuchten Fälle lag der Aktienkurs in den folgenden zwei Jahren nach dem Ereignis noch durchschnittlich 12% unter dem Markt.

Trotz der nachweislich positiven Performance von ESG-Investments, gibt es auch Bedenken bezüglich makroökonomischer Effekte durch die Fokussierung auf Sustainable Finance. Ist die Attraktivität der Investments ausschließlich auf staatliche Subventionen oder regulatorische Rahmenbedingungen zurückzuführen, kann es laut ifo Institut auch zu nachteiligen Effekten für das Einkommensniveau und den Klimaschutz kommen. Wird durch die adverse Selektion weniger nachhaltige Produktion in weniger streng regulierte (Nicht-EU) Länder verschoben, führt dieses als „Carbon Leakage“ bekannte Phänomen dazu, dass sich eine strengere Klimapolitik in einigen wenigen Volkswirtschaften global gesehen negativ auf das Emissionsniveau auswirkt. Einkommensverluste entstehen, wenn die bessere Rendite der nachhaltigen Investments auf einer rein staatlichen Subventionierung beruht, da diese erstens durch den Steuerzahler getragen werden und somit zu Lasten der Anleger gehen und zweitens weniger Anreiz besteht, in leistungsfähigere Projekte oder Assets zu investieren.

Reputation wird zur nachhaltigen Grundlage für Rendite

Wie sichert sich nun ein Investor eine attraktive Rendite im Sinne der Nachhaltigkeit?Aufgrund der regulatorischen Vorgaben des „Green Finance“ sind Investoren und Finanzgeber angehalten, Investitionen in nachhaltige Projekte, Unternehmen und Assets zu tätigen. Was vor wenigen Jahren noch als „nice-to-have“ galt, ist durch die neue Regulatorik zu einer strengen Auflage geworden. Zwei Unterschiede zu früheren Regeln werden aus unserer Sicht für eine höhere Effektivität sorgen, dass Geldgeber einen, wenn nicht den entscheidenden Faktor zur Bewältigung unserer Klimaziele einnehmen werden:

- Die Regulatorik reagierte auf öffentlichen Druck und basiert damit auf einem breiten gesellschaftlichen Konsens.

- Finanzierer und Unternehmen können dadurch Ihre Reputation nicht mehr nur im positiven Sinne durch nachhaltige Investments oder Produkte beeinflussen, weil z.B. Nachhaltigkeit ihr Alleinstellungsmerkmal ist. Von nun an können sie genauso an Reputation verlieren, sollten sie die regulatorischen Aufgaben nicht erfüllen und somit den Wünschen ihrer Stakeholder nicht entsprechen.

Damit wird deutlich, eine positive Reputation wird zur Basis einer langfristig attraktiven Rendite. Nur Unternehmen und damit ihre Geldgeber, die im Sinne der Nachhaltigkeit eine positive Reputation aufbauen, werden mit ihrem Geschäftsmodell langfristig erfolgreich sein.

Eine langfristig positive Reputation wird von vier wesentlichen Aspekten getrieben:

- Kunden erwerben nachhaltige Produkte

Kunden werden die Produkte eines Unternehmens nachfragen, das Produktionsabläufe, Prozesse, Vertrieb und die Produkte selbst auf Nachhaltigkeit im Sinne der gesellschaftlichen Überzeugung und Regulatorik trimmt. Die Erfüllung der Nachhaltigkeitskriterien wird heute noch als positives Merkmal gesehen. Über die Zeit jedoch wird es zu einem Hygienefaktor. Nicht nachhaltig geltende Produkte werden nicht mehr oder nur stark eingeschränkt nachgefragt. Das Geschäftsvolumen lässt nach und das Unternehmen ist in seiner Existenz bedroht.

- Immer mehr Jobsuchende möchten für nachhaltige Firmen arbeiten

Basierend auf einer Studie von StepStone und dem Handelsblatt Research Institute befürchten mehr als 50% der Mitarbeitenden negative Auswirkungen auf ihre Arbeitszufriedenheit, wenn ihr Unternehmen sich nicht nachhaltig verhält. Für drei von vier Befragten ist es wichtig, dass Nachhaltigkeit bei ihrem (potenziellen) Arbeitgeber einen hohen Stellenwert einnimmt und damit auch einen großen Einfluss auf dessen Attraktivität hat. Verliert ein nicht nachhaltiges Unternehmen den Wettbewerb um Talente, führt das zu einem immensen Problem für dessen Fortbestand.

- Strafen für Verletzung regulatorischer Auflagen

Aufsichtsbehörden werden zunehmend Strafen für die Nichteinhaltung der regulatorischen Auflagen verhängen. Bereits jetzt gibt es zahlreiche Fälle, die öffentlich geworden sind, wie beispielsweise die Green-Washing-Vorwürfe um DWS oder die Strafe über 1 Mio. EUR der Europäischen Wertpapier- und Marktaufsichtsbehörde ESMA gegen S&P Global Ratings Europe Limited (S&P) wegen verschiedener Verstöße gegen EU-Vorschriften. Im Mai 2021 wurde der Ölkonzern Shell in den Niederlanden von mehreren Umweltverbänden und mehr als 17.000 Bürgern mit dem Vorwurf des Verstoßes gegen die globalen Klimaziele und der finanziellen Förderung von Öl und Erdgas verklagt. Im Mai 2022 kam es zu Greenwashing-Vorwürfen und einer Anklage des Wertpapierdienstleisters BNY Mellon durch die Securities and Exchange Commission (SEC) in den USA. Diese Fälle belegen sehr deutlich, dass Nachhaltigkeit einen direkten Einfluss auf die öffentliche Reputation und die Rendite des Unternehmens sowie dessen Attraktivität am Kapitalmarkt hat.

- Investoren suchen nachhaltige Investments

Investoren, Kapital- und Kreditgeber werden ihre Investments – ob Unternehmen, Projekte oder Assets – danach bewerten, welchen Nachhaltigkeits-Impact sie haben. Dieser Impact wird zusätzlich verstärkt durch die Ausprägung der ersten drei Aspekte. Ein nicht nachhaltiges Geschäftsmodell birgt ein großes Risiko hinsichtlich des langfristigen Erfolgs und der damit verbundenen Renditeerwartungen des Investors. Zusätzlich erhöhen die Stakeholder den Druck auf die Kapitalgeber, ihr Portfolio nachhaltig auszurichten. Im Worst Case wenden sie sich vom Investor ab – aufgrund regulatorischer Auflagen oder aus intrinsischer Überzeugung.

Fazit

Investoren können schon heute erfolgreich auf Nachhaltigkeit setzen, ohne dadurch auf Rendite verzichten zu müssen. Die Entscheidung hierfür sollte aber nicht nur erfolgen, um mit der Regulatorik im Einklang zu sein. Sie verfügen über das Kapital, die Lösungen und die Expertise, um weltweit etwas zu bewegen – für eine bessere Welt. Green Finance hilft dabei, den Prozess des Umdenkens und die Forderungen der Stakeholder nach mehr Nachhaltigkeit zu beschleunigen. Klar ist, dass Prüfung und Due Diligence durch den ESG-Faktor umfänglicher und genauer werden und bereits geworden sind. Es bedarf somit mehr Zeit und Kosten, um gute, nachhaltige Investments zu finden. Mangelnde Nachhaltigkeit aber wird nachweislich mit Abschlägen auf Bewertungen und mit negativer Reputation bestraft. Letztere jedoch ist elementar für ein langfristig erfolgreiches Geschäft – auch im Sinne der Rendite.

Andre Waßmann

Andre Waßmann ist Mitglied der Geschäftsleitung und Head of M&A | Corporate Finance bei Helbling Business Advisors. Zudem ist er Managing Partner bei Corporate Finance International (CFI) dem M&A-Netzwerkpartner, zu dessen Gründungsmitgliedern Helbling Business Advisors zählt. Er hat mehr als zwanzig Jahre Erfahrung als M&A-, Corporate-Finance- und Strategie-Berater für mittelständische Kunden aus der Industrie sowie Banken, Versicherungen und Kapitalmärkte.