Ein neuerliches Minus im ersten Quartal, wenn auch mit 0,2% ein nur geringes. Wenigstens der Cashflow stimmt – und es gab gleich drei Ratingupgrades.

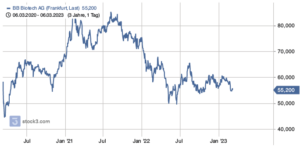

Beim Aktualisieren der Kurse für die Unternehmeredition-Magazinausgabe 1/2023 musste ich mehrfach hinschauen: Gab es in den vergangenen vier Monaten seit Ausgabe Dezember 2022 wirklich nur Veränderungen in der Nachkommastelle? Sehr ungewöhnlich, wenn man sich die Volatilität, also die Schwankungsfreude, an den Märkten in diesen Monaten in Erinnerung ruft. Doch tatsächlich: Lediglich der Fidelity Greater China legte nennenswert zu, während BB Biotech in gleichem Umfang nachgab.

Beim Schweizer Biotechfonds – wie bekannt seit 1997 als Aktie an den Börsen notiert – steht diesen Monat noch die Hauptversammlung an. Die Ausschüttungspolitik sieht vor, auch dieses Mal 5% auf den durchschnittlichen Kurs des Dezembers als Dividende an Anlegende zurückzugeben. Das dürften rund beziehungsweise über 3 EUR je Anteil sein. Achtung: Die Umrechnung von Schweizer Franken in Euro muss bedacht werden, bei diesem Vehikel tragen demnach Anlegende ein Währungsrisiko – oder eine Währungschance.

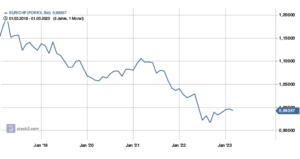

Im vergangenen Jahr waren es übrigens 3,85 CHF und wir stehen praktisch bei pari zum Euro. Da der Kurs derzeit niedriger ausfällt als im Dezemberdurchschnitt, dürfte die Dividendenrendite eher erneut auf 6% oder mehr hinauslaufen. Bis dato lief der Schweizer Franken zum Vorteil für Euroinvestoren, wurde er doch seit der Loslösung von der Euroanbindung vor acht Jahren stärker und stärker.

Ich erinnere mich noch gut an das Wehgeschrei im Frühjahr 2015. Die Exportnation Schweiz fürchtete, im Free Float all ihre Felle davonschwimmen zu sehen, als der Franken von jetzt auf gleich auf Parität zum Euro einbrach – nur um sich bis 2018 von allein wieder auf den Status vor der Freigabe zu erholen. Und genauso selbstständig ist er nun so weit erstarkt, dass wir wiederum bei pari notieren. Kein Experte hätte eine solche Achterbahnfahrt wohl prognostiziert. Das soll uns ermahnen, nicht mit Währungen zu spekulieren – wenn man nicht gerade George Soros heißt.

Drei Sterne mehr

In der äußersten rechten Spalte führen wir die Morningstar-Sterne; das Maximum sind fünf. Gleich drei Fonds haben in den letzten Monaten ein Upgrade erfahren, namentlich der Bantleon Select Infrastructure, der Nordea 1 European High Yield Bonds sowie der Fidelity Greater China.

Die Klassifizierung verstehe, wer will: Ausgerechnet der DJE Gold & Stabilitätsfonds hat jetzt als einziger nur zwei Sternchen, obwohl er in puncto Stabilität seinem Namen alle Ehre macht. An der Performance kann es eigentlich auch nicht liegen; weitere Kriterien als Volatilität und Performance kommen kaum infrage. Daher nur so viel: Aus Informationsgründen – das Morningstar-Rating ist leicht verfügbar – führen wir diese Spalte mit, aber auf solch einen nachlaufenden Indikator ist wenig Verlass. Ein Fonds bekommt ein Upgrade, wenn die Performance gut und die Schwankungen gering sind (das sogenannte Sharpe Ratio), und ein Downgrade, wenn mindestens eines davon nicht gegeben ist. In welchem Zeitraum der Maßstab angelegt wird, lässt sich nicht sagen – auf jeden Fall läuft dieser „Indikator“ einer aktuellen Bestandsaufnahme stets meilenwert hinterher.

Cash Cows

Betrachten wir nun die Cashflows, also die Zahlungsströme. Laufende Erträge, mithin die Liquidität, sind bekanntlich einer der drei Bestandteile des berühmten Investitionsdreiecks. Die anderen beiden sind Rendite und Volatilität (Risiko/Sicherheit). Bis auf den Nordea 1 Hochzinsanleihen schütten alle unsere Depottitel aus, BB Biotech wie erwähnt über eine jährliche Dividende am Tag nach der Hauptversammlung.

Hier sind der Alpha Star Dividenden, der Bantleon Select und eben BB Biotech federführend. Bei unserem kürzlichen Neuzugang, dem Aktienfonds für Beteiligungsunternehmen, erfolgt die nächste Ausschüttung übrigens gerade dieser Tage in den Iden des März, ist daher jedoch noch nicht in der Übersicht berücksichtigt; BB Biotech ebenso wenig. Jedenfalls ist ersichtlich, dass Ausschüttungen circa 5% der Gesamtrendite ausmachen und weniger als 3% auf Kursveränderungen zurückgehen. Optimal wäre ein Verhältnis von 50/50 – aber das hängt selbstverständlich und nicht prognostizierbar von aktuellen Kursen ab.

Wer also auf Zufluss von Liquidität achtet oder gar angewiesen ist, sollte auf ausschüttende Fonds Wert legen. Thesaurierende, ergo wiederanlegende wie der Nordea müssten (teil)verkauft werden, um eine Position zu monetarisieren.

Die steuerliche Behandlung mit der Abgeltungsteuer mag gleich sein, aber doch bestehen Unterschiede, die an dieser Stelle nicht ausgeführt werden können, namentlich die Verrechnung von Gewinnen und Verlusten innerhalb einer Anlageklasse.

Dies würde hier zu weit führen: Max Mustermann, unser fiktiver Unternehmer mit einem investierbaren Privatvermögen von 1 Mio. EUR – unser Startkapital im Mai 2020 –, weiß sicherlich einen Steuerberater an seiner Seite. Schließlich kann kein normaler Mensch die Details und all ihre Veränderungen im Laufe der Jahre mehr privat nachvollziehen. Dafür gibt es Spezialisten und die wenigen Hundert Euro sind erfahrungsgemäß gut investiert.

X-Faktor

Dass der Fidelity Greater China seine rote Laterne im aktuellen Quartal abgegeben hat, überrascht nicht. China dürfte nun wieder durchstarten – die vermeintliche Null-COVID-Politik wurde im Januar sang- und klanglos aufgegeben. Es gab offenbar nicht einmal einen offiziellen Kommentar.

Das Reich der Mitte rechnet mit über 5% Wirtschaftswachstum im laufenden Jahr. Dies muss sich schlichtweg früher oder später in den Kursen widerspiegeln. „Greater China“ ist der Oberbegriff für inkludierte Exklaven wie Hongkong oder Taiwan. Eine politische Aufarbeitung wollen wir an dieser Stelle lieber unterlassen – nennen wir es einfach China + X.

Was könnte man aktuell optimieren? Keine einfache Frage: Das Musterdepot ist derzeit maximal ausgewogen nach Ländern und Themen. Man könnte höchstens noch einzelne Branchen über- oder untergewichten.

Dies hätte in den vergangenen drei Jahren mal besser, mal schlechter und zuweilen gar nicht geklappt. Interessant wäre zweifellos ein explizites Engagement im Bereich erneuerbare Energien, und das werden wir für die nächste Ausgabe auch prüfen – oder in einem Update zwischendurch („Flash“). Wäre da nicht die erneute Kandidatur des rotblonden Clowns für die Republikaner in den USA.

Politischer Trash

Es ist zweifelhaft, ob sich die Welt vier weitere verlorene Jahre unter Klimaleugner Trump leisten kann.

Hinge dieses Damoklesschwert nicht über dem Ausblick für Erneuerbare, wäre ein dezidiertes Engagement in diesem Bereich definitiv zu befürworten.

Drei der vier gefährlichsten aktuellen Gestalten internationaler Politik wurden bis dato schon von der Realität eingeholt, der vierte führt seit einem Jahr einen Angriffskrieg in Osteuropa.

Erinnert sich eigentlich noch jemand an das ausgegebene Ziel der „speziellen militärischen Operation“ gegen das eigene Bruderland? Eigentlich Realsatire, und doch traurig wahr. Am schlimmsten aber: Er kann jetzt bis 2036 durchregieren und wird/muss dies auch tun – nur mit amtsgegebener Immunität wird er nicht in Den Haag erscheinen müssen.

FAZIT

Wer das Trump-Reinkarnationsrisiko zu tragen bereit ist, sollte ein Engagement im Bereich erneuerbarer Energien nunmehr stark erwägen: Hier spielt aktuell die Musik. Wir sind dazu aktuell nicht bereit beziehungsweise es besteht kein zwingender Grund, da dieses Thema über einige der enthaltenen Fonds am Rande bereits mitgespielt wird.

Alle anderen Positionen laufen nach Plan; die einen besser, die anderen weniger – aber das ist Kern jedes Portfolios.