Der M&A Markt in Deutschland boomt. Das zeigt eine Analyse des Beratungsunternehmens Angermann M&A International. Dem deutschen Mittelstand bescheinigen die Berater Initiativgeist und Mut.

Das erste Halbjahr dieses Jahres ist für den deutschen M&A Markt das beste seit 2002. Die Anzahl der Transaktionen, also Käufe wie Verkäufe deutscher Unternehmen, ist im Vergleich zu den Vorjahren um ein Drittel gestiegen. Und auch beim Transaktionsvolumen hat der Markt seit 2007 einen Bestwert erreicht. Es wurden 124 Mrd. Euro investiert. Der größte Kauf war mit großem Abstand der des US-amerikanischen Kaffeekonzerns Keurig Green Mountain für 13,1 Mrd. Euro durch das deutsche Familienunternehmen Reimann, der die Transaktion über seine Investmentholding JAB abwickelte.

Abseits der großen Deals sind auch viele mittelständische Betriebe auf dem Transaktionsmarkt sehr aktiv, betont Dr. Axel Gollnick, Vorstand der Angermann International: „Trotz der hohen Preise zeigen deutsche Mittelständler Initiative und Mut bei Akquisitionen im In- und Ausland.“ Dabei spiele oft die Nachfolge eine Rolle. Andere Unternehmen beabsichtigten dagegen, sich größeren strategischen Käufern anzuschließen.

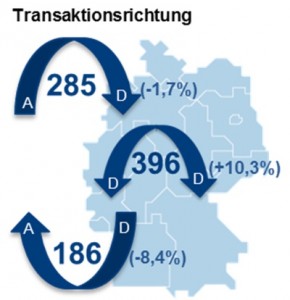

Etwas weniger als die Hälfte der Transaktionen sind innerdeutsch, etwas mehr als die Hälfte international. Bei jeder dritten Übernahme kauft ein ausländisches Unternehmen ein deutsches, wobei die USA vor der Schweiz und Großbritannien die meisten Käufe im ersten Halbjahr tätigten. Auch China wird immer aktiver und hat für den untersuchten Zeitraum 18 Übernahmen zu Buche stehen oder aber angekündigt. Im Gegenzug kaufte bei jeder fünften Transaktion im ersten Halbjahr ein deutsches Unternehmen im Ausland zu.

Als Gründe für die Expansionsoffensive vieler Unternehmen führen die Autoren sowohl die hohen Liquiditätsreserven als auch die günstigen Finanzierungsmöglichkeiten durch die Zinspolitik der Notenbanken an. Insgesamt sei der Wettbewerb um gute Unternehmen derzeit stark ausgeprägt. Die hohen Bewertungen für Unternehmen führe dementsprechend zu Kaufpreisen vom 7-9-fachen des EBITDA selbst für kleinere und mittlere Unternehmen.

Im „m&a monitor“ analysiert die Angermann International halbjährlich die aktuellen Trends des M&-Marktes in Deutschland. Er wird seit 1988 erhoben.