Gewinne machen ist wieder modern. Investoren haben von teuren Luftschlössern zunehmend die Nase voll; sie wünschen sich stattdessen wieder mehr Familienunternehmen an der Börse – und auch für nachfolgersuchende Unternehmerfamilien ist ein Börsengang oft die beste Wahl, um das Familienvermögen zu diversifizieren, gleichzeitig Kontrolle über das Lebenswerk zu behalten sowie den langfristigen Unternehmenserfolg zu sichern. VON AXEL ROSE

Mehr als 6 Mrd. USD an Verlusten hat Tesla seit der Gründung im Jahr 2003 angehäuft. Den Hype um den Elektroautopionier stört das wenig: Die Aktie legte seit dem Sommer 2019 um rund 450% auf zwischenzeitlich knapp 1.000 USD zu. Damit ist der Börsenwert der Kalifornier heute fast doppelt so hoch wie der von VW, seines Zeichens der größte Autobauer der Welt. Knapp 11 Mio. Fahrzeuge setzten die Wolfsburger 2019 ab – schlappe 367.500 verkaufte Tesla.

Es sind Geschichten wie diese, die vielerorts den Ruf der Börse prägen: Fantasie und Spekulation scheinen wichtiger als eine erfolgreiche Historie und solide Zahlen. Während manch einer den Traum vom schnellen Geld träumt, sind der Mehrzahl der Neuer-Markt-geschädigten Deutschen solche Szenarien suspekt und nähren das Bild des Kapitalmarkts als Spielwiese für Glücksritter, Spekulanten und Scharlatane. Dabei gilt dies nicht nur für Privatanleger, sondern ganz genauso für die Unternehmensseite. Viele erfolgreiche Familienunternehmen, die viel beschworenen Hidden Champions, scheuen die Börse wie der Teufel das Weihwasser. Zu schnelllebig, zu volatil und zu wenig kontrollierbar, so die typischen Ängste.

Frequentis – grundsolides Familienunternehmen

Dass es auch anders geht, zeigte zuletzt das Beispiel der Frequentis AG. Der Spezialist für Control Center Solutions in sicherheitskritischen Bereichen wagte im vergangenen Mai den Sprung aufs Börsenparkett in Frankfurt und Wien – und warb dabei nicht etwa mit schwammigen Zukunftsfantasien, sondern vor allem mit lang währenden Kundenbeziehungen aus über 70 Jahren Historie und mehr als 30 Jahren ununterbrochener Gewinne. Mit Erfolg: In einem schwachen IPO-Jahr überzeugten die Wiener als eines von nur einer Handvoll Unternehmen institutionelle Investoren und Privatanleger trotz schwierigen Umfelds. Anders als bei manch hoch bewertetem Start-up verlief dabei auch die seitherige Kursentwicklung klar positiv.

Ein Beispiel, das Schule machen könnte – immerhin hat selbst an der Wall Street, an welcher der Puls des Kapitalmarkts seit jeher besonders schnell schlägt, ein gewisses Umdenken eingesetzt: Waren zuletzt fast drei Viertel der Börsenneulinge in den USA nicht profitabel, wird Gewinne machen aktuell wieder modern. „Die Tage großzügiger Kapitalspritzen für unprofitable Unternehmen sind gezählt“, schreibt etwa Mike Wilson, Chefstratege für US-Aktien bei Morgan Stanley. Sorgen um die globale Konjunktur und die Zukunft von Schlüsselindustrien sowie Handelsstreitigkeiten, das ewige Brexit-Drama und aktuell die Ausbreitung des Coronavirus tun ein Übriges. Während Wetten auf eine ferne, ungewisse Zukunft an Attraktivität einbüßen, rücken erprobte Geschäftsmodelle, die auch in schwierigen Zeiten funktionieren, in der Anlegergunst nach oben.

Outperformance von Familienunternehmen

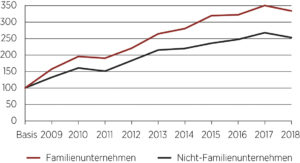

Dabei sind es die Geschäftsmodelle, die viele Familienunternehmen auszeichnen sowie oft über Generationen ein starkes und dennoch nachhaltiges Wachstum vorweisen können. Verschiedene Studien zu börsennotierten Familienunternehmen haben dies in den vergangenen Jahren bestätigt. Zuletzt kam im August 2019 etwa das Center for Entrepreneurial and Financial Studies an der TU München zu dem Ergebnis, dass Familienunternehmen zwischen 2009 und 2018 deutlich höhere Renditen aus Kurs- und Dividendengewinnen erwirtschafteten als Nicht-Familienunternehmen. Dabei galt: Je aktiver sich die Familien in die Strategie einer Firma einbringen, desto besser fällt die Rendite aus. „Eine starke Familie im Hintergrund, die das Management kontrolliert und die Richtung vorgibt, ist für den langfristigen Erfolg verantwortlich“, sagt Studienleiter Prof. Dr. Christoph Kaserer. „Als Ankeraktionär hat die Familie ein besonderes Interesse daran, dass das Unternehmen profitabel ist und überlebt. Auch Investitionsprojekte werden häufig genauer durchleuchtet.“

Zu einem ähnlichen Resultat kam 2018 eine Studie der Credit Suisse, die explizit die längerfristige Ausrichtung börsennotierter Familienunternehmen untersuchte und dafür vier Finanzkennzahlen näher untersuchte, die als Indikatoren einer längerfristigen Ausrichtung gelten. Die Ergebnisse stützen die These, dass Familienunternehmen tatsächlich beständige Strategien verfolgen. Dies verschafft ihnen die notwendige Flexibilität, um sich vom vierteljährlichen Publikationsrhythmus zu lösen und sich stattdessen auf zyklusübergreifende Wachstumsraten, Margen sowie Renditen zu konzentrieren. Zudem ermöglicht sie ihnen ein ausgeglicheneres Cashflow-Profil, wodurch der Bedarf an Fremdfinanzierung sinkt. All dies trägt aus Sicht der Studienautoren dazu bei, dass die Aktien familiengeführter Unternehmen – in besonderem Maße solcher mit geringer Marktkapitalisierung – auf lange Sicht Outperformer sind und die Aktien ihrer nicht-familiengeführten Pendants gerade in schwächeren Börsenzeiten deutlich hinter sich lassen.

Schlägt an den internationalen Kapitalmärkten jetzt also endlich die Stunde der Familienunternehmen? Dies vorauszusetzen wäre vermessen. Noch immer haben viele familiengeführte Mittelständler Vorbehalte gegenüber einer Börsennotierung. Kontrollverlust, Veröffentlichungszwang und Rechtfertigungsdruck gegenüber Investoren sowie ein erhöhter finanzieller und zeitlicher Aufwand sind die größten Ängste. Dass gemäß dem jüngsten Family Business Survey des Beratungsunternehmens PricewaterhouseCoopers Österreich nur 11% der befragten Unternehmen einen Börsengang überhaupt in Betracht ziehen, zeigt auf, wie groß die Kluft zwischen Börse und Hidden Champions vielerorts noch ist. Doch alle Unternehmer gelangen irgendwann an den Punkt, an dem sie ihr persönliches Anlagerisiko, das zumeist in großen Teilen im eigenen Unternehmen steckt, reduzieren möchten. Mit dem Älterwerden stellt sich verstärkt die Frage, wie sich das im Unternehmen gebundene Familienvermögen am besten sichern und weitergeben lässt.

Lebenswerk und Familienvermögen langfristig sichern

Ganz ähnlich war es auch bei Hannes Bardach: 1986 hatte er den damaligen Kleinbetrieb Frequentis übernommen und in der Folge zum Weltmarktführer bei Sprachkommunikationssystemen für die Flugsicherung mit einem Jahresumsatz von heute rund 300 Mio. EUR entwickelt. Entsprechend der speziellen Firmenkultur, die Sicherheit und Nachhaltigkeit in den Vordergrund stellt, wurde die Nachfolgefrage bei Frequentis analytisch angepackt und alle Optionen frühzeitig eingehend abgewogen. Aus diesem Prozess wuchs die Überzeugung, dass der Schritt von einem Familienunternehmen in privater Hand zu einem managementgeführten, global agierenden, börsennotierten Konzern mit einem starken Kernaktionär – Familie Bardach hält nach dem IPO noch rund zwei Drittel der Anteile – die beste Wahl ist, um das Familienvermögen zu diversifizieren, gleichzeitig Kontrolle über das Lebenswerk zu behalten und den langfristigen Unternehmenserfolg zu sichern. Die langfristige Perspektive der Unternehmerfamilie zusammen mit dem Regulativ und den zusätzlichen Finanzierungsmöglichkeiten der Börse machen diese Kombination über Generationen hinweg zur überlebensfähigsten Unternehmensstruktur.

Dass hier tatsächlich das Beste aus zwei Welten zusammenkommt, wird beim Thema Kontrolle besonders deutlich. Für sich genommen leiden nämlich sowohl privat geführte Familienunternehmen als auch börsennotierte Konzerne ohne starken Ankeraktionär unter einem Kontrollproblem: Erstere sind in puncto Risiko- und Finanzmanagement typischerweise weniger professionell aufgestellt, während es bei Letzteren niemanden gibt, der einen ähnlichen langfristigen Anreiz hätte und in der Lage wäre, wirkungsvolle Kontrolle auszuüben. Familiengeführte Börsengesellschaften haben hingegen den Vorteil, dass Eigentum und Verantwortung zumindest teilweise in einer Hand bleiben, mit der Beteiligung externer Investoren und der Unterwerfung unter den börslichen Transparenzanforderungen aber gleichzeitig eine Professionalisierung der Unternehmensführung einhergeht. Eine ähnliche Symbiose existiert auch bei weichen Faktoren: So trägt die Strahlkraft der Börse dazu bei, qualifizierte Mitarbeiter anzuziehen, und die Präsenz der Gründerfamilie schafft eine hohe Identifikation mit dem Unternehmen – man arbeitet quasi am „gemeinsamen Lebenswerk“.

Megatrends sprechen für ein IPO

Nach aktuellen KfW-Zahlen suchen bis 2022 über 150.000 Mittelständler einen Nachfolger. Die meisten dürften zu klein sein, als dass ein Börsengang infrage käme – die anderen aber sollten die Option, das Beste aus zwei Welten zusammenzuführen, im derzeitigen Umfeld zumindest ernsthaft in Betracht ziehen. Aufgrund der Megatrends Digitalisierung, Energieeffizienz und Internationalisierung bedarf es üppiger Investitionen, während Bankfinanzierungen durch die anstehende Umsetzung von Basel IV teurer werden könnten. Finanzierungsoptionen aufzubauen ist vor diesem Hintergrund essenziell, und die Börse bietet einen effizienten wie auch nachhaltigen Zugang zu Eigen- und Fremdkapital, der auch in konjunkturell trüberen Zeiten offensteht.

Investoren dürften Familienunternehmen, die teils über Generationen hinweg den Nachweis erbracht haben, auch in schwierigen Zeiten erfolgreich zu sein, jedenfalls mit offenen Armen empfangen. Selbst die Tesla-Aktie ist schließlich erst durch das zweite positive Quartalsergebnis in Folge so richtig durchgestartet.

Der Beitrag ist in der Ausgabe 1/2020 – Unternehmensnachfolge erschienen.

ZUM AUTOR

Axel Rose ist seit 2013 bei der BankM AG im Projektgeschäft tätig. Als Hausbank für den Kapitalmarkt unterstützt sie mittelständische Unternehmen mit einem breiten Dienstleistungsportfolio im Bereich der Eigen- und Fremdkapitalfinanzierung. Mit Platzierungen als Lead-Bank im Gesamtvolumen von rund 275 Mio. EUR anno 2019 gehört das Unternehmen zu den führenden Banken im KMU-Segment.