Inhaber und Unternehmerfamilien widmen ihrem Familienunternehmen viel Aufmerksamkeit und Zeit. Aber gilt dies auch für das sonstige Familienvermögen, insbesondere dessen Strukturierung und professionelle Steuerung? Diese Frage hat Ebner Stolz im Rahmen einer Studie beleuchtet. Mit einer Onlineumfrage unter mehr als 400 Family Offices wurden diese nach ihren Herausforderungen, ihrem Anlageverhalten sowie nach ihrem Aufgabenspektrum gefragt. Es zeigt sich, auf welche Kompetenzen Family Offices ihren Fokus legen, um erfolgreich durch die aktuellen Herausforderungen zu navigieren.

Viele Unternehmer und Unternehmerfamilien stehen vor der Herausforderung, ihr privates und geschäftliches Vermögen langfristig zu wahren und nachhaltig zu sichern. Keine leichte Aufgabe, denn es gilt, den Überblick zu behalten sowie das Vermögen innerhalb der Familie und der Unternehmensgruppe nach individuellen Bedürfnissen zu strukturieren, zu optimieren und zu steuern.

Viele Familien wählen hierfür die Struktur eines Family Office. Der Vorteil: das gesamte Vermögen − vom eigenen Unternehmen, über Unternehmensbeteiligungen, Grundvermögen, Kapitalanlagen und ggf. Kunstgegenständen − kann individuell durch das Family Office strukturiert und gesteuert werden. Auch die Steuerplanung ist koordiniert möglich. Auf der Grundlage einer Familiensatzung können zudem alle derzeitigen (und auch zukünftigen) Familienmitglieder einbezogen werden. Damit kann frühzeitig der Grundstein für die Zukunft gelegt und sowohl die Nachlass- wie auch die Notfallplanung für den Fall der Fälle geregelt werden.

Warum Family Offices?

Mit einem Family Office gelingt es vielfach, eine Institution zu etablieren, mit der sich alle Familienmitglieder identifizieren, mit der der Zusammenhalt der Familie über Generationen abgesichert wird und die ggf. die Verbindung zum Familienunternehmen hält. Es dient damit auch als ein wertvoller Moderator in familieninternen Angelegenheiten.

Das Aufgabenspektrum eines Family Office ist vielfältig: Es umfasst in erster Linie die Schaffung von Vermögenstransparenz, die Festlegung der Asset Allocation und die Überprüfung der Einhaltung von Anlagekriterien und Renditeerwartungen. Daneben unterstützt es die Familie in steuerlichen und rechtlichen Fragestellungen und übernimmt wichtige organisatorische Aufgaben. Dazu gehört auch eine geordnete Nachfolgeplanung und ggf. das Stiftungsmanagement.

Wo die aktuellen Herausforderungen der Family Offices sowie deren Anlageschwerpunkte gegenwärtig liegen und wie diese aufgestellt sind, haben wir im Rahmen unserer Online-Umfrage aus dem Frühjahr 2022 beleuchtet.

Aktuelle wirtschaftliche Herausforderungen von Family Offices

Family Offices sind durch die gegenwärtigen wirtschaftlichen Herausforderungen stark belastet. Die größte Herausforderung wird in der erhöhten Inflation (63% der Befragten) gesehen. Trotz dieses aktuell gesamtwirtschaftlich anspruchsvollen Umfelds gehört nach wie vor für etwa jedes zweite der befragten Family Offices der grundsätzliche Vermögensübergang auf die nächste Generation zu den größten Herausforderungen. Aber auch staatliche Eingriffe und die Regulierung der Märkte werden von 38% der Befragten als Risikofaktor der Vermögenssicherung bzw. -mehrung identifiziert. Ein Viertel der Befragten fürchtet schließlich eine erhöhte Steuerbelastung, eventuell sogar durch eine Vermögensteuer.

Größte Herausforderungen für den

Vermögenserhalt und -ausbau

Klassische Anlageformen weiter im Trend

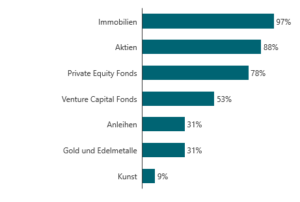

Trotz oder gerade wegen der gegenwärtigen Herausforderungen durch die hohe Inflation und die zunehmende Bedeutung nachhaltiger Investitionen dominieren weiterhin die klassischen Anlageformen in Immobilien (97%) und Aktien (89%) das Investitionsverhalten von Family Offices. Private Equity Fonds belegen mit 78% Platz 3 im Ranking. Überraschend stark vertreten sind Investitionen in Venture Capital mit 53%. Anleihen und Edelmetalle sowie Kunst als Anlagemöglichkeit spielen eine eher untergeordnete Rolle.

Es zeigt sich also, dass die Portfolioausrichtung der befragten Family Offices stärker rendite- als sicherheitsorientiert ist.

Anlageformen von Family Offices

Direktinvestitionen gefragt

Die Studie untermauert den Trend, dass Family Offices auf Direktinvestitionen setzen. Diese ermöglichen Family Offices einerseits, unternehmerisch tätig zu sein und versprechen gleichzeitig eine überdurchschnittliche Rendite im Vergleich zu passiven Anlageformen.

Dabei haben auch Nachhaltigkeitskriterien an erheblicher Bedeutung gewonnen. 69% der Family Offices richten ihre Anlagestrategie u. a. danach aus. So nehmen auch für Family Offices alternative Investitionen an Bedeutung zu. Investments vor allem in Infrastruktur, wie beispielsweise Wind- oder Solarparks, Glasfasernetzbetreiber etc. garantieren gut planbare, relativ sichere Cashflows und stellen somit eine interessante Alternative zu Anleihen oder Immobilien dar.

Demgegenüber spielen Kryptowährungen aktuell weiterhin eine eher untergeordnete Rolle, was der enormen Volatilität dieser Anlageklasse geschuldet sein dürfte.

Wichtige Anlagefelder

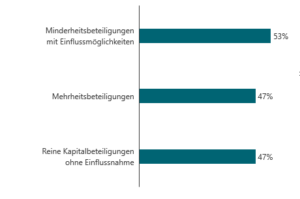

Family Offices möchten mitentscheiden

Bei Direktinvestitionen möchten Family Offices auch mitentscheiden – so setzen 53% der befragen Family Offices auf Minderheitsbeteiligungen mit Einflussmöglichkeiten, 47% gehen demgegenüber sogar Mehrheitsbeteiligungen ein. Es zeigt sich somit, dass der Wunsch besteht, auch weiterhin unternehmerischen Einfluss auszuüben − und zwar selbst dann, wenn Unternehmerfamilien ihr eigentliches Familienunternehmen bereits veräußert haben.

Die Übernahme von Verantwortung über Mitspracherechte ist insbesondere auch deshalb möglich, weil sich Family Offices zunehmend professionalisiert haben und entsprechende Organisationsstrukturen aufweisen, die die Verwaltung direkter Unternehmensbeteiligungen und deren Management ermöglichen.

Mitspracherechte

Konkurrenz zu Private Equity-Investoren

Auf dem Markt für Direktinvestitionen konkurrieren Family Offices vor allem mit Private Equity-Investoren. Family Offices weisen dabei neben ihrer langfristigen Anlagestrategie zumeist Erfahrung und Know-how in Bezug auf eine mittelständisch geprägte Unternehmenskultur auf, die positiv auf das Zielobjekt ausstrahlen kann. So bevorzugen mittelständische Verkäufer nicht selten den (Co-)Einstieg eines Family Offices, um die nachhaltige Unternehmensfortführung sicherzustellen.

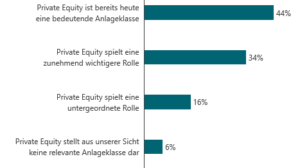

Bedeutung von Private Equity Fond-Investments

Vermögenscontrolling mittels spezieller Software

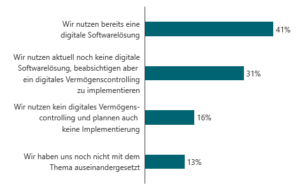

Wie jedoch gelingt es, den Überblick über die Vermögensstruktur und deren Optimierung zu behalten? Ein digitales Vermögenscontrolling ermöglicht die tagesaktuelle Abbildung der gesamten Vermögenssphäre eines Family Offices – und zwar über alle Anlageklassen von Immobilien über Aktien, Anleihen, Direktbeteiligungen, Private Equity Investments bis hin zu Edelmetallen und Kunstgegenständen hinweg.

41 Prozent der befragten Family Offices nutzen bereits digitale Softwarelösungen, 31 Prozent beabsichtigen, entsprechende digitale Lösungen zu implementieren. Bei 16 Prozent ist kein Einsatz entsprechender Tools geplant und 13 Prozent haben sich mit dieser Thematik noch nicht befasst.

Hier besteht also Nachholbedarf: Mit Hilfe eines digitalen Vermögenscontrollings können Fundamental-, Sensitivitäts- und Szenarioanalysen durchgeführt sowie Performance- und Benchmarkings erstellt werden. Dies ermöglicht Opportunitätskostenanalysen und dezidierte Auswertungen alternativer Investments. Auch ist die kurz- und mittelfristige Liquiditätsplanung und -überwachung sowie die Kontrolle von Bankabrechnungen mithilfe entsprechender Tools gewährleistet. Dies ermöglicht eine schnelle Reaktion auf Marktveränderungen und auch die Aufdeckung von verdeckten Risiken, beispielsweise von Währungsrisiken in Fonds oder allgemeinen Länderrisiken.

Nutzen Family Offices digitale Vermögenscontrolling- oder Reportingsoftware?

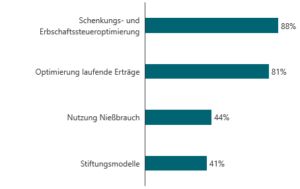

Nicht alle haben Steueroptimierungsmaßnahmen im Fokus

Überraschend ist, dass ein Fünftel der Family Offices keine steuerliche Optimierung der laufenden Vermögenserträge betreibt – und dies, obwohl die Steuerquote in Deutschland sehr hoch ist und oftmals schon durch kleine Struktureingriffe deutlich gesenkt werden kann. Demgegenüber steht die Steueroptimierung bei Nachfolgeregelungen für neun von zehn Family Offices bereits ganz oben auf der Agenda und damit weit mehr im Fokus als die Steuerstrukturierung laufender Erträge.

Steueroptimierungsmaßnahmen durch das Family Office

Für Nachfolgeplanungen attraktive Instrumente wie Nießbrauch und Stiftungen nehmen bisher jedoch nur eine untergeordnete Bedeutung ein. So halten zwar mehr als zwei Drittel der befragten Family Offices Stiftungen für Zwecke der Nachfolgeorganisation und Vermögenssicherung für interessant. Gleichwohl scheint die tatsächliche Umsetzung im Family Office derzeit noch nicht angekommen zu sein.

Demgegenüber beschäftigt sich ein Drittel der befragten Family Offices bisher nicht aktiv mit dem Thema Stiftung – und dies, obwohl Stiftungsmodelle in bestimmten Konstellationen eine interessante Lösung insbesondere dann darstellen, wenn kein potenzieller Nachfolger vorhanden ist, der das Anforderungsprofil erfüllt oder sowohl das Lebenswerk über Generationen hinweg als auch die Familie als Destinatäre in Kombination mit der Förderung und Unterstützung gemeinnütziger Ziele gesichert werden soll.

Stiftungslösungen im Visier eine Family Offices?

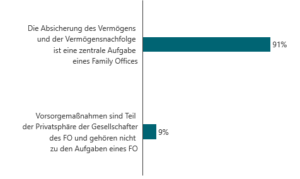

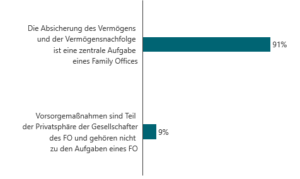

Private Familienvorsorge als Aufgabe eines Family Offices

Eine wesentliche Rolle bei einem Family Office spielt auch die private Vermögensvorsorge für alle beteiligten Familienmitglieder. Dementsprechend verantwortet die weit überwiegende Zahl der befragten Family Offices auch deren private Vorsorge. Damit übernimmt das Family Office die ganzheitliche Betreuung sämtlicher Aspekte des Familienvermögens aus einer Hand.

Hierbei geht es zunächst um die reine Sicherstellung der Handlungsfähigkeit im Ernstfall, etwa durch Vorbereitung eines sog. Notfallkoffers.

| Exkurs: Notfallkoffer

Niemand ist vor einem Unfall oder einer plötzlich auftretenden, langwierigen Erkrankung gefeit. Neben den Sorgen um die eigene Gesundheit kommt zusätzlich hinzu, dass der reibungslose Fortgang der betrieblichen Abläufe sichergestellt sein muss. Vorsorgliches Handeln ist deshalb hier sowohl aus persönlichen als auch aus betrieblichen Gründen gefragt. Dazu kann in einen sog. Notfallkoffer all das „hineingepackt“ werden, was im Notfall gebraucht wird. So lässt sich sicherstellen, dass die Geschäfte möglichst reibungslos weitergeführt werden, und zugleich vermieden wird, dass dringend zu treffende Entscheidungen nicht oder erst verspätet getroffen werden können. Ein solcher Notfallkoffer enthält insbesondere: · Generalvollmachten, · Vorsorge- bzw. Betreuungsvollmachten, · Patientenverfügungen, · Kontozugänge, · Testamente, sowie · Regelungen zu etwaig erforderlichen Neubesetzungen der Weitere Informationen zum Notfallkoffer für Unternehmen finden Sie hier. |

Darüber hinaus erstreckt sich die private Familienvorsorge auf die rechtssichere Strukturierung und Umsetzung der Nacherbfolge (Testamente, ggf. Anordnung einer Testamentsvollstreckung, Eheverträge). Weiterhin besteht die Aufgabe des Family Offices in der Sicherstellung der bei Erbfolge erforderlichen Liquidität. Dazu sind laufende Berechnungen der etwaigen Erbschaftsteuerlast, der Pflichtteilsansprüche sowie der Zugewinnausgleichsansprüche zu erstellen.

Kurz- und langfristige private Absicherung als Aufgabe des Family Offices

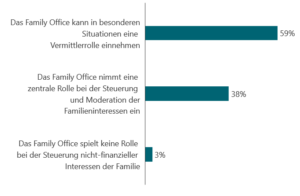

Family Office als Mediator bei divergierenden Familieninteressen?

Über die Regelung der klassischen Vermögensangelegenheiten hinaus kommt dem Family Office die Aufgabe zu, den Interessensausgleich zwischen Familienmitgliedern oder -stämmen herzustellen oder zu erhalten. In der Praxis kommt hier einer Familienverfassung bzw. einem Familienkodex mit rechtlich unverbindlichen Rahmenbedingungen eine entscheidende Rolle zu.

Mediatorenrolle von Family Offices

| Familienkodex

Klare Regelungen sind nicht nur für ein Unternehmen, sondern auch für die Unternehmerfamilie von großer Bedeutung. Dies kann durch einen Familienkodex gewährleistet werden. Damit wird die Zusammengehörigkeit gefestigt und immer möglichen Konflikten innerhalb der Familie durch klare Regeln vorgebeugt. Ein solcher Familienkodex richtet sich sowohl an die gegenwärtige und alle nachfolgenden Generationen. Konkret können im Rahmen eines solchen Familienkodex beispielsweise folgende Regelungen getroffen werden:

|

Fazit

Die gegenwärtig hohe Inflation sowie nachhaltige Investitionen, aber auch der Klassiker der Generationennachfolge beschäftigt gegenwärtig Family Offices. Zudem spielen auch die Digitalisierung der Vermögensverwaltung und Controllings bei Family Offices eine nicht zu unterschätzende Rolle.

Die ganze Studie lesen Sie hier.