Zunächst einmal ist zu analysieren, welche Parameter die Beantwortung der Frage beeinflussen. Dabei ist es sehr wichtig, aus welchem Sektor das zu verkaufende Unternehmen stammt: Ist es ein produzierendes Unternehmen oder handelt es sich um einen Dienstleister? Entscheidend ist auch der Transaktionsanlass: Besteht die Aufgabe darin, die Nachfolge zu lösen, soll das Firmenportfolio oder die Gesellschafterstruktur bereinigt werden, geht es um Wachstum im Sinne eines Mergers beziehungsweise einer Fusion, handelt es sich um ein Wachstumsprojekt oder eher um eine Sanierung?

Des Weiteren ist zu definieren, welche Transaktionsart angestrebt werden soll: Soll das Unternehmen komplett verkauft werden, handelt es sich um einen Mehrheits- oder Minderheitsverkauf, geht es um eine Fusion? Welche Vorgaben bestehen seitens des Verkäufers hinsichtlich der Transaktionsziele und wie ist deren Priorisierung? Geht es beim Verkauf primär um die Maximierung des Kaufpreises, spielen Standort-/ Mitarbeitererhalt und Perspektive für das Unternehmen eine Rolle oder soll Zugang zu Kapital, Know-how, Beschaffungs-/Absatzmärkten oder Produktionsressourcen geschaffen werden?

Persönliche Perspektive des Verkäufers von Bedeutung

Ebenso wichtig ist die Frage nach der persönlichen Perspektive für den Verkäufer: Will/Muss er eine persönliche Karriereperspektive beachten, ist ihm seine Reputation am Stammtisch durch die Marke des Käufers wichtig? Dazu kommen Wünsche des Verkäufers. Aller Wahrscheinlichkeit nach möchte er keinen wie auch immer gearteten Stress nach der Transaktion (Stichwort Earn-out, Rückbeteiligung, Milestone Payments, Ansprüche aus Gewährleistungen und Freistellungen) sowie keinen Imageschaden in seinem unmittelbaren Umfeld erfahren.

Ein bedeutender Parameter bei der Identifikation des idealen Käufers ist auch die Branchenzugehörigkeit des Unternehmens. Bestehen unter Umständen regulative Einschränkungen bezüglich Herkunft oder Art der Käufer? Wie leicht sind Geschäftsgeheimnisse „kopierbar“ und wie gut sind sie durch „hartes“ IP geschützt? Wie umkämpft sind meine Mitarbeiter, Kunden oder Lieferanten?

Schließlich ist es auch wesentlich, wie der Kaufpreis geleistet wird. Soll es einen Verkauf gegen Cash oder Anteile geben, mit oder ohne Earn-out?

Erstellen eines Zielfotos für die Transaktion

Ein erfahrener M&A-Berater entwickelt aus den Anforderungskriterien ein präzises Zielfoto für die Transaktion. Es hat sich häufig als hilfreich erwiesen, dieses Zielfoto besonders in späteren, teilweise hitzigen Prozessphasen wieder hervorzuholen, um alle Parteien erneut auf das gemeinsame Ziel einzuschwören. Sticht Kultur den Kaufpreis? Ist die berufliche Perspektive für den Verkäufer und/oder die Mitarbeiter in einem neuen Umfeld wichtiger als die Bekanntheit der Marke?

Anschließend wird der Prozess unter Beachtung möglicher Risiken auf das Transaktionsziel ausgerichtet. So ist während der Transaktion durch die Offenlegung sensibler Informationen die Gefahr von Industriespionage gegeben, Kunden-, Lieferanten-, Mitarbeiterbeziehungen können durch Marktgerüchte gefährdet werden, kulturelle Differenzen bei Cross-Border-Projekten können Transaktionsunsicherheiten schaffen und schließlich Kartellrisiken die Offenlegung relevanter Informationen im Prozess behindern. Nach Transaktionen kann es zu „Kulturschocks“ kommen, Kunden und Mitarbeiter können verloren gehen/abwandern, aus der Rückbeteiligung oder anderen strukturierten Kaufpreiselementen können Risiken entstehen; weiteres Risikopotenzial steckt in der Fusion selbst – so können durch eine unzureichende Due Diligence Mängel nicht erkannt und/oder Synergiepotenziale falsch eingeschätzt werden.

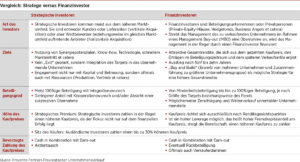

Strategen auf dem Vormarsch

Laut aktuellem Midyear-M&A-Report von Bain & Company ist der Wert strategischer Fusionen und Übernahmen auf dem besten Weg, den Durchschnitt der letzten fünf Jahre zu erreichen. Nach einem starken Rückgang im ersten Quartal 2022 haben sich die strategischen Fusionen und Übernahmen im zweiten Vierteljahr erholt.

FAZIT

Es empfiehlt sich, mit Idealkäufern sogenannte Kamingespräche zu führen, um diese frühzeitig in entspannter Atmosphäre kennenzulernen. Allzu häufig kennen sich Gesprächspartner sogar aus gemeinsamen früheren Projekten. Dazu ist es ratsam, frühzeitig harte Sollbruchstellen in den Prozess einzubauen (Break-up Fees, Abwerbeschutzklauseln et cetera) und Information nach zunehmender Transaktionswahrscheinlichkeit gestaffelt offenzulegen, bis hin zu Clean-Room-Bereichen im Datenraum, auf die nur zur besonderen Verschwiegenheit verpflichtete Personen Zugriff haben. Für einen erfolgreichen Verkauf an den richtigen Käufer empfiehlt es sich, einen individuellen, maßgeschneiderten Anspracheprozess mit einem erfahrenen Berater aufzusetzen, der die Nuancen, Besonderheiten und speziellen Herausforderungen von M&A-Prozessen sowie der jeweiligen Branche kennt.

Jan Pörschmann

Jan Pörschmann ist Gründer und Managing Partner der Proventis Partners GmbH in München, mit über 30 Professionals eine der führenden inhabergeführten M&A-Beratungen der DACH-Region. Er hat bisher rund 100 Transaktionen erfolgreich umgesetzt, mit einem besonderen Schwerpunkt in den Bereichen Technologie, Software und Medien.

j.poerschmann@proventis.com